$蔚來汽車(NIO.US) 於北京時間2025年3月 21日美股盤前,港股盤後發佈了 2024年第四季度財報。來詳細看一下:

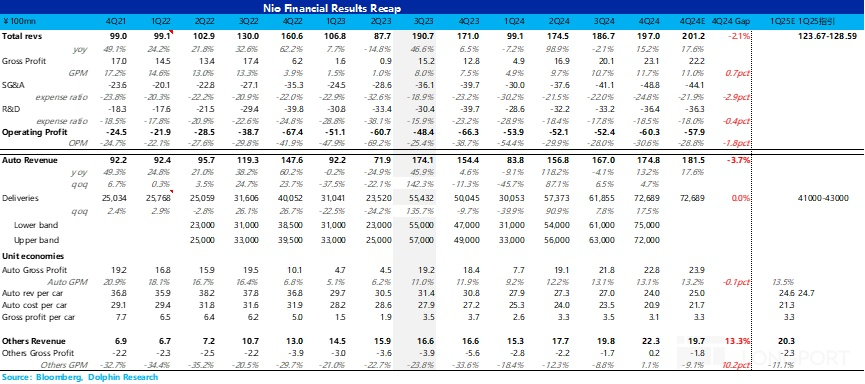

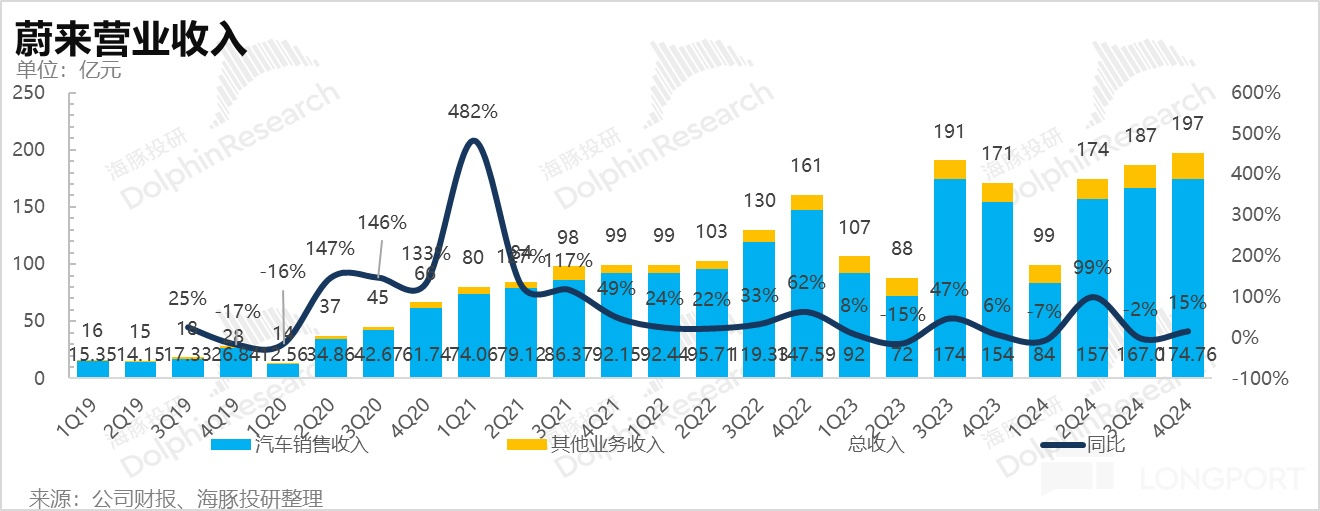

1、汽車收入再次miss市場預期,單價下滑程度超市場預期:在top line總收入上,蔚來本季度miss市場預期,而低於預期的原因在於汽車收入上,本季度汽車收入175億,和市場有將近6.8億的預期差,核心原因仍然在於賣車單價下行幅度超市場預期。

本季度賣車收入環比下滑嚴重,從上季度27萬元環比下滑3萬元至本季度24萬元,而市場預期還在25萬元左右。雖說本季度有交付結構的負面拖累(蔚來車型中定價最低的樂道L60的佔比提高),但市場已經price in了這個因素,最後仍然不及預期,反應的是可能是實際促銷折扣力度增加。

2. 汽車毛利率勉強符合預期,但仍然不及蔚來之前指引:四季度汽車毛利率在降本的帶動下,勉強符合市場預期,實際賣車毛利率13.1%。但蔚來上季度其實指引雖然樂道因為爬坡初期,毛利率較低,但仍有個位數的正向毛利,同時在供應鏈優化和規模效應的情況下,蔚來四季度賣車毛利率能站上15%。

但實際上,蔚來仍然降本力度不夠,背後還是反應的蔚來的供應鏈管理其實存在根本性問題。

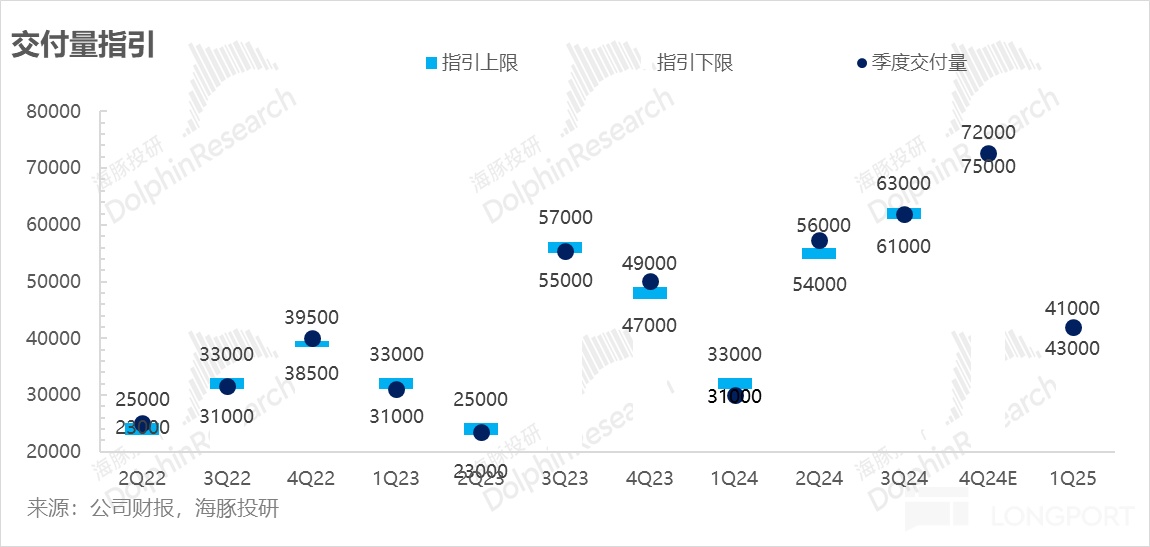

3. 2025年一季度銷量指引平平,仍然沒看到蔚來銷量起來的希望:從2025年一季度指引來看,銷量指引4.1-4.3萬輛,由於1月/2月銷量已出,隱含的3月銷量1.39萬輛-1.59萬輛,環比2月僅增長753-2753輛,但結合蔚來的周銷走勢,海豚君預計蔚來3月銷量基本上僅能貼著銷量指引下限走,其實隱含的是蔚來的銷量仍然起不來,指引很弱,至少在一季度仍然沒看到蔚來銷量有起勢的希望。

4. 2025年一季度收入指引隱含單價勉強符合預期,但預計汽車毛利率還會繼續環比下行:一季度收入指引123.7億元-128.6億元,按照海豚君預估的一季度其他業務收入22.5億元,隱含的汽車銷售單價24.7萬元,基本和市場預期持平,銷售單價方面勉強符合市場預期。但蔚來指引一季度汽車毛利率還會繼續環比下行,一季度銷量低迷,規模效應很差。

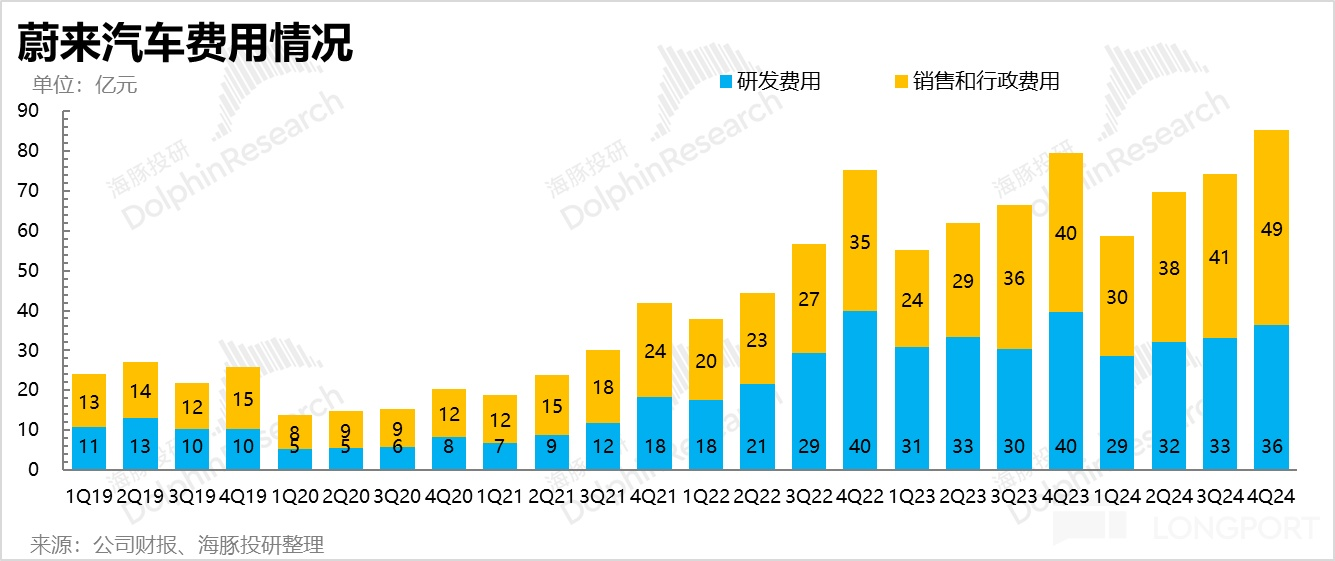

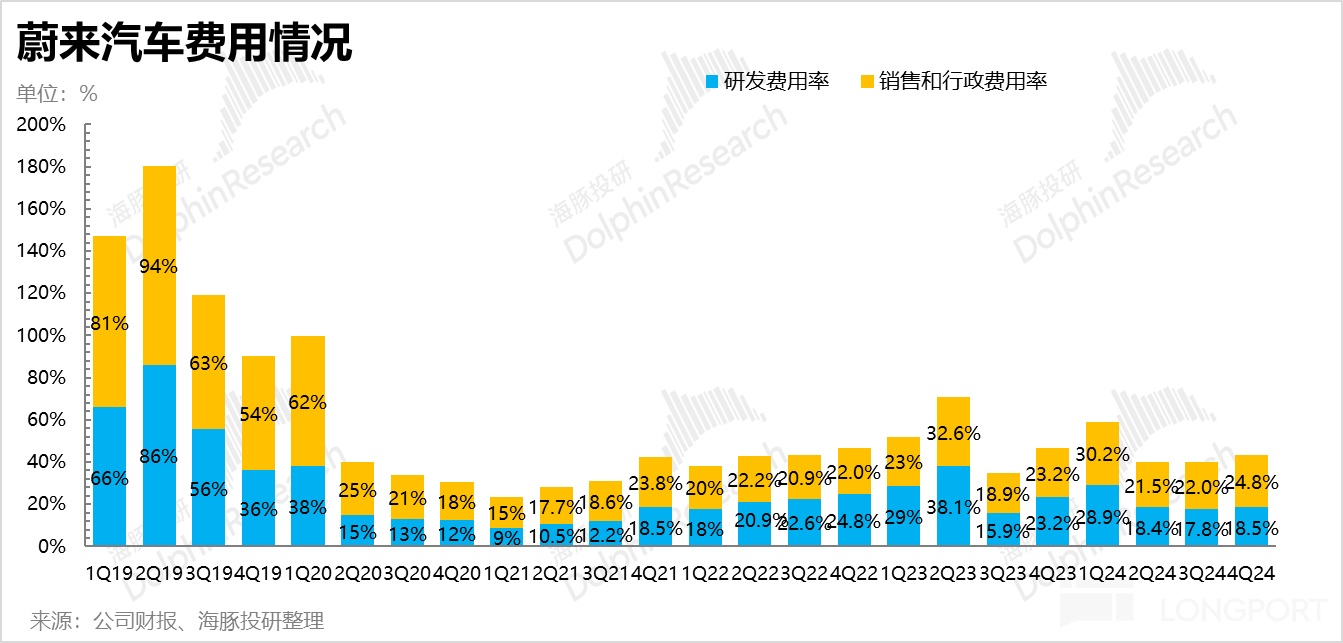

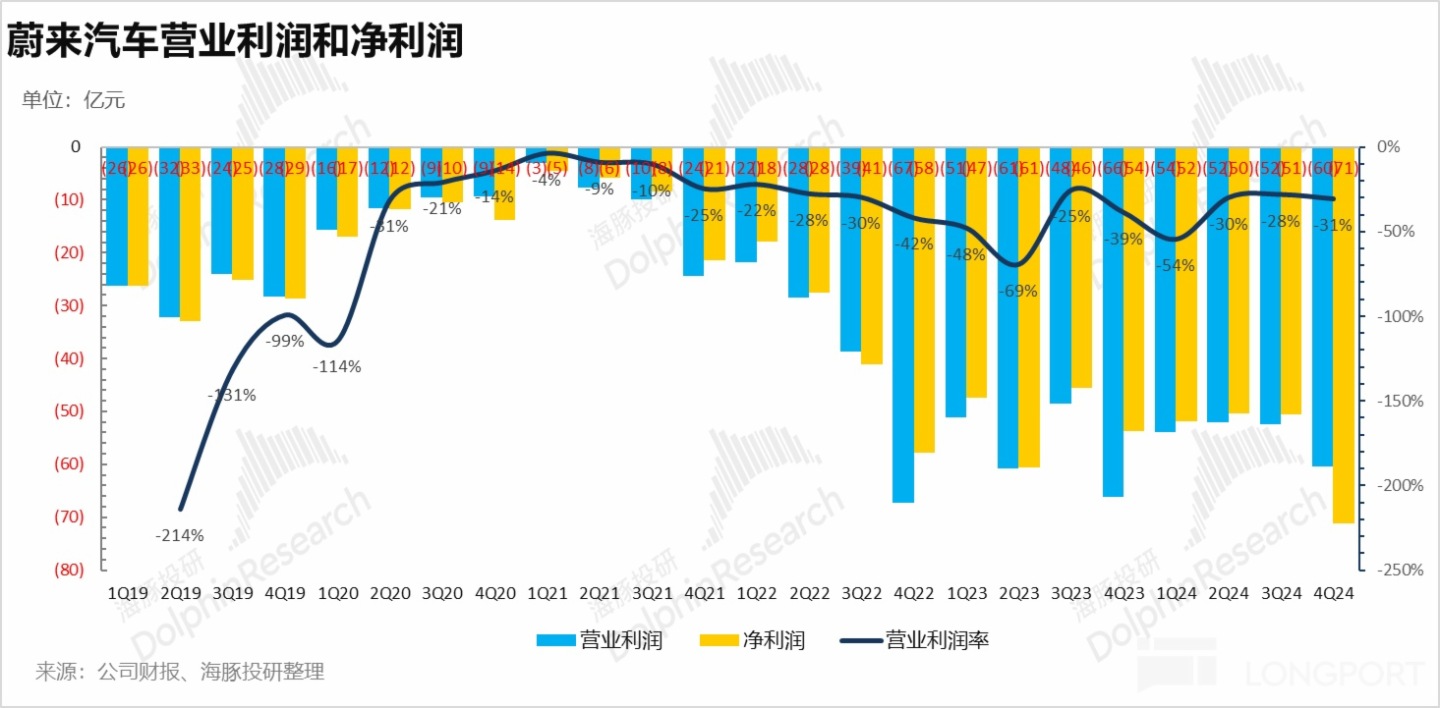

5. 經營利潤和淨利潤雙雙不及市場預期,虧損都在繼續加大:在經營利潤和bottom line淨利潤方面,也同樣miss了市場預期,其中經營利潤 miss預期由於本季度的銷管費用仍然在持續高增,環比增加了7.7億至本季度49億,超出市場預期44億,在四季度銷量勉強超過指引下限,且賣車單價還在下滑的情況下,市場對這高增的銷管費用是不買單的,仍然在質疑蔚來最令人擔心的控費能力。

同樣在bottom line淨利潤方面,淨利潤四季度-71億,大幅低於市場預期-58億,除了上述所強調的不及預期的經營利潤之外,本季度多了個-5億的非經常性收入,以及-1.7億的利息與投資收益,雖然不是核心業務,但對本來就面臨巨額虧損的蔚來無疑是雪上加霜,具體看一下業績會解釋。

海豚投研觀點:

整體來看,蔚來又再次交了一個不及預期的業績,而2025年一季度指引也給的很一般,銷量平平,汽車毛利率還會繼續環比下行;

海豚君在上季度蔚來點評《又洩氣了!樂道撐不起 「骨折」 的蔚來》中就強調,蔚來主品牌NIO的銷量增長乏力,背後仍然是整體市場上高端純電品牌銷量難以擺脫增長之困境,以及蔚來自身原先通過堆料+高研發投入來定高價的策略逐漸失效,尤其在市場競爭加劇,同行推出高性價比産品來搶市場的情況下(車型價格仍在下沉),光靠品牌力無法再去支撐高溢價。

而樂道L60因為産能爬坡瓶頸+本身設計毛利率低,無法直接大幅降價與競品競爭,仍是蔚來自身供應鏈管理和控制存在根本問題。

而海豚君之前在蔚來的深度《豪華外衣下還有」 虱 「,蔚來還值得愛嗎?》中提到過,其實已經拆解過蔚來的根本問題,蔚來通過「高端服務」+「換電模式」的偏重資産模式打造的高端純電品牌感,以及在車型上通過堆料+高研發投入(實際投入效率並不高),一方面使蔚來很難對車型價格進行大幅調整,來及時應對加劇的市場競爭,另一方面還需要比通過同樣定位高端的同行更高的銷量來稀釋前期的資本投入和帶來費用端的槓桿效應釋放。

但好在,確實也看到了蔚來開始進行降本增效的改革舉措,比如:

1) 落實CBU機制:將每個單元建立明確的ROI來衡量投入産出比;

2)加強供應鏈管理: 蔚來總裁李斌開始加強了供應鏈管理的參與深度,通過壓降供應商+走向平台化降本:智能硬件接口標準化,讓單車綫纜、連接器成本從 2000 元減到 1000 元;過去兩三年自研零部件成效顯著,ET9 及 2025 款 5、6 係搭載自研芯片,單車芯片成本降低約 1 萬元,還有專業成本管控團隊,報價超成本估算 7.5% 要上報審批,2024 年物料清單成本已降 10%,2025 年持續推進。

同時讓産品走向平台化,提升通用性,像座椅統一結構,兩品牌共用,使座椅物料成本降低 10%;

3)開啓裁員行動,開始看到控費迹象:2024年Q4開展人員精簡涉及UR Fellow等部門,優化比例約10%(深圳達50%)。新任銷售負責人楊波組建跨職能突擊隊,淘汰重復職能崗位14類。

一季度SG&A因為銷售淡季,以及樂道還在擴銷售、服務網,提升銷售力,所以估計費用壓降幅度不大,但已經開始採取一些行動,如提升團隊效率,精簡非一綫銷售職能,整合蔚來和 ONVO 品牌部分銷售職能,借助蔚來網絡賣螢火蟲品牌産品。

而今年研發投入Non-GAAP指引每季度30億元,和2024年基本持平,並沒有繼續高增,也算是好的迹象。

4)雖然繼續堅持換電,但盡量借助換電合作夥伴資源:2024年推出 「加電合作夥伴計劃」,邀夥伴共建換電站與網絡。今年 「縣域電力提升計劃」 中,多數站點由雙方共同贊助或建設,換電站的 CapEx 投入因而相對可控。

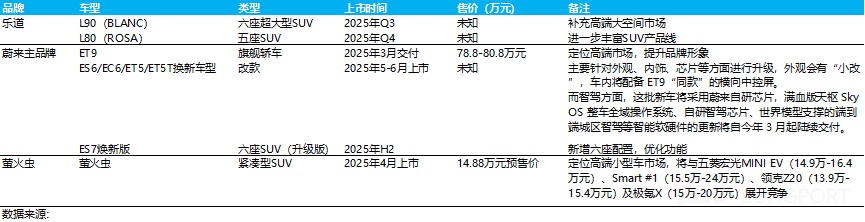

而蔚來之前對2025年的銷量目標是44萬輛,預計樂道品牌貢獻22萬輛,其中樂道L60 SUV全年預計交付18萬輛(但從目前銷售形勢來看明顯不可能),以及NIO主品牌銷量同比增長10%至22.3萬輛。

目前市場預期蔚來的銷量在37萬輛,隱含的2025年賣車P/S倍數在0.8倍,雖然看起來相比其他新勢力仍是在低估狀態,但如果沒有看到蔚來的改革取得根本性成效,市場預期的37萬輛銷量仍然很難完成。

而海豚君對蔚來的銷量預期更偏保守,除非看到蔚來改革取得巨大成效情況下,海豚君只能邊走邊看,但目前海豚君預計2025年銷量30萬輛,隱含的2025年賣車P/S倍數打到了1倍左右,也並不算特別低估。

蔚來預計上述改革成果預計二季度開始反應在公司的報表上,同時伴隨著5566改款二季度上市,也是蔚來預測經營開始出現向好的拐點,海豚君預計在5566上市後可能帶動的銷量回升,以及在二季度報表端開始體現蔚來降本增效的效果後,可能迎來估值的拐點時刻,但可持續性仍然存疑,在這場新能源淘汰賽中,留給蔚來的時間已經不多了。

以下是詳細分析:

一. 汽車收入再次miss市場預期,而賣車業務毛利率勉強符合預期,但不及蔚來自己指引

作為每次放榜時候最為關鍵的指標,我們先來看看蔚來的賣車盈利能力。

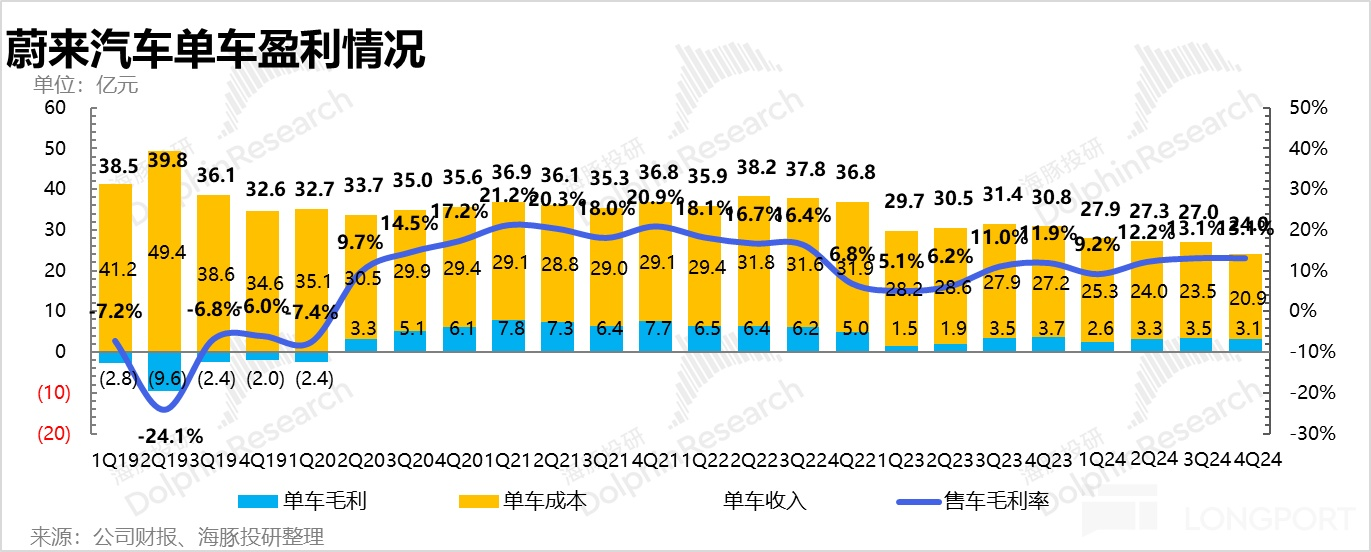

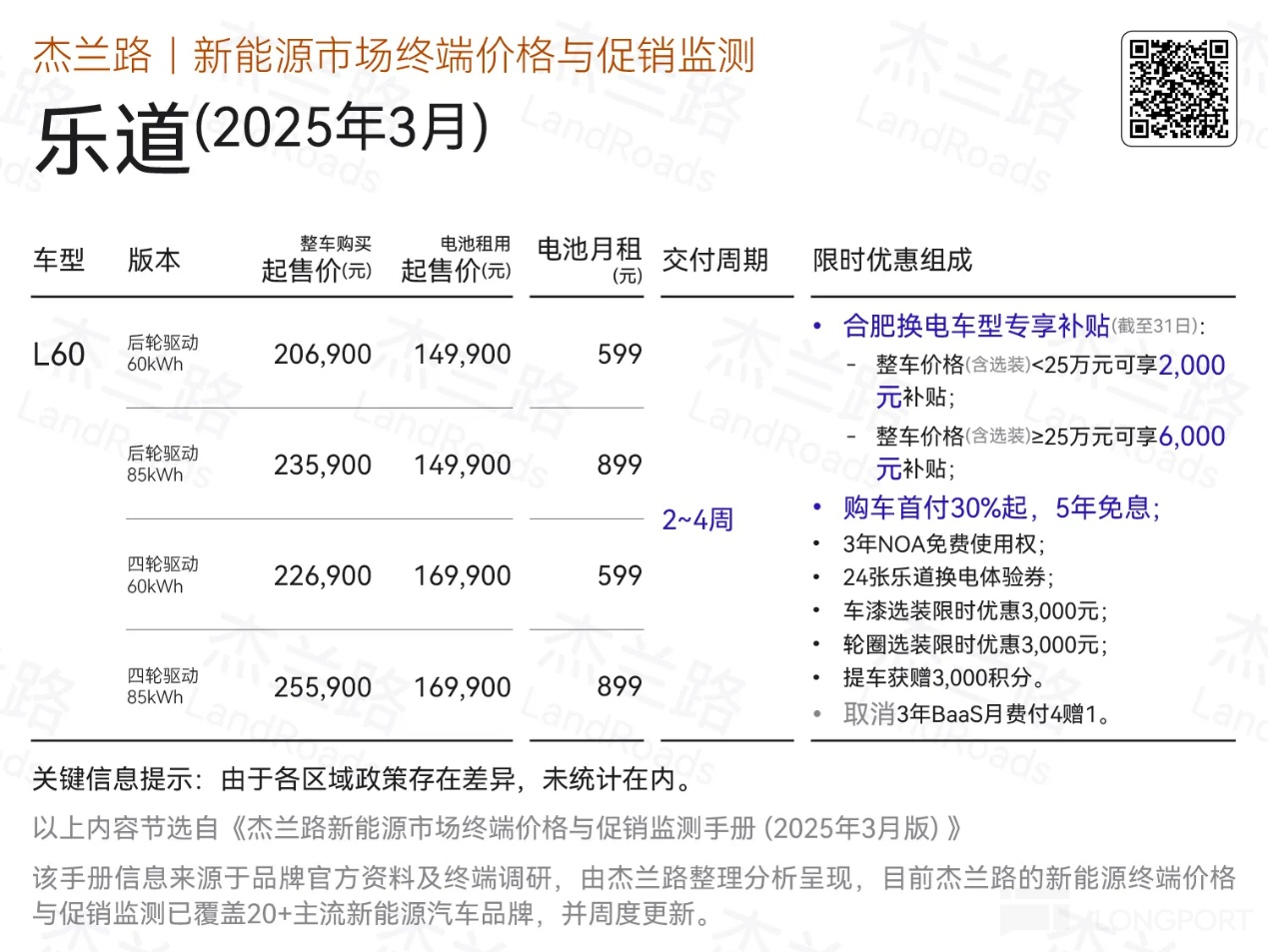

由於本季度低價的樂道L60在9月底交付,而四季度是個完整的交付季,所以市場預期的賣車單價已經是呈現了下滑的趨勢(相比三季度27萬元繼續下滑2萬元至25萬元)。

但本季度實際賣車單價上,四季度僅24萬元,miss了市場預期將近1萬元,環比下滑了近3萬元!雖說本季度有交付結構的負面拖累(蔚來車型中定價最低的樂道L60的佔比提高),但市場已經price in了這個因素,最後仍然不及預期,反應的是可能是實際促銷折扣力度增加。

而在核心的賣車毛利率方面,四季度賣車毛利率13.1%,勉強和市場預期13.2%打平,但仍然不及蔚來上季度業績會指引的本季度汽車業務毛利率15%左右。

從單車經濟角度具體來看:

1)四季度蔚來單車均價24萬元,車型結構影響+實際折扣的可能加大使單車均價繼續下行:

a. 車型結構影響:四季度由於是樂道L60的完整交付季(樂道定價20.69萬-25.59萬),在蔚來的車係中L60是價格最低的産品,佔比從上季度的1.3%環比增長26個百分點至本季度36.8%,一定程度上拉低了賣車單價。

b. 本季度的實際賣車優惠可能加大:

蔚來雖然官方明面上並沒有對車價進行調整,但實際上蔚來仍然對展車ET5, EC6, ES6提供了6000-24000元的優惠(根據展車進入庫存的天數不同),同時對展車ES8,ES7,EC7,ET7提供了8000-32000元的優惠。

同時除此之外在12月還加大了其他的促銷優惠:如為ET5/ET5T/ES6/EC6等走量車型提供5,000元復購補貼,BaaS方案從11月"付四免一"(最多12次免付)升級為12月"付三免一"(最多15次免付)。

同時還推出了限時金融方案:購車可享首付0%起(五年分期兩年免息)所以實際的賣車優惠的加大,也一定程度上拖累了賣車單價,其實背後反應的仍然是蔚來主品牌的車型吸引力在下降,和海豚君上季度財報中對蔚來分析的一樣,仍然是高端純電品牌銷量難以擺脫增長之困境。

數據來源: 傑蘭路

2) 四季度單車成本20.9萬元,同樣降本力度不夠

四季度單車成本20.9萬元,雖然比上季度環比下滑了2.5萬元,其實降本力度上不及市場預期的,因為蔚來上季度其實指引雖然樂道因為爬坡初期,毛利率較低,但仍有個位數的正向毛利,同時在供應鏈優化和規模效應的情況下,蔚來四季度賣車毛利率能站上15%。

但實際上,蔚來仍然降本力度不夠,背後還是反應的蔚來的供應鏈管理其實存在根本性問題。

3)單車毛利仍在環比下滑

單車價格環比回落3萬元,而單車降本2.5萬元,最後單車毛利環比從上季度3.5萬元下滑到本季度3.1萬元,最後汽車毛利率13.1%,勉強和市場預期打平,但不及蔚來之前的指引。

二、2025年一季度指引平平,仍然沒有看到蔚來銷量起來的希望

1)2025年一季度銷量指引4.1-4.3萬輛,指引平平

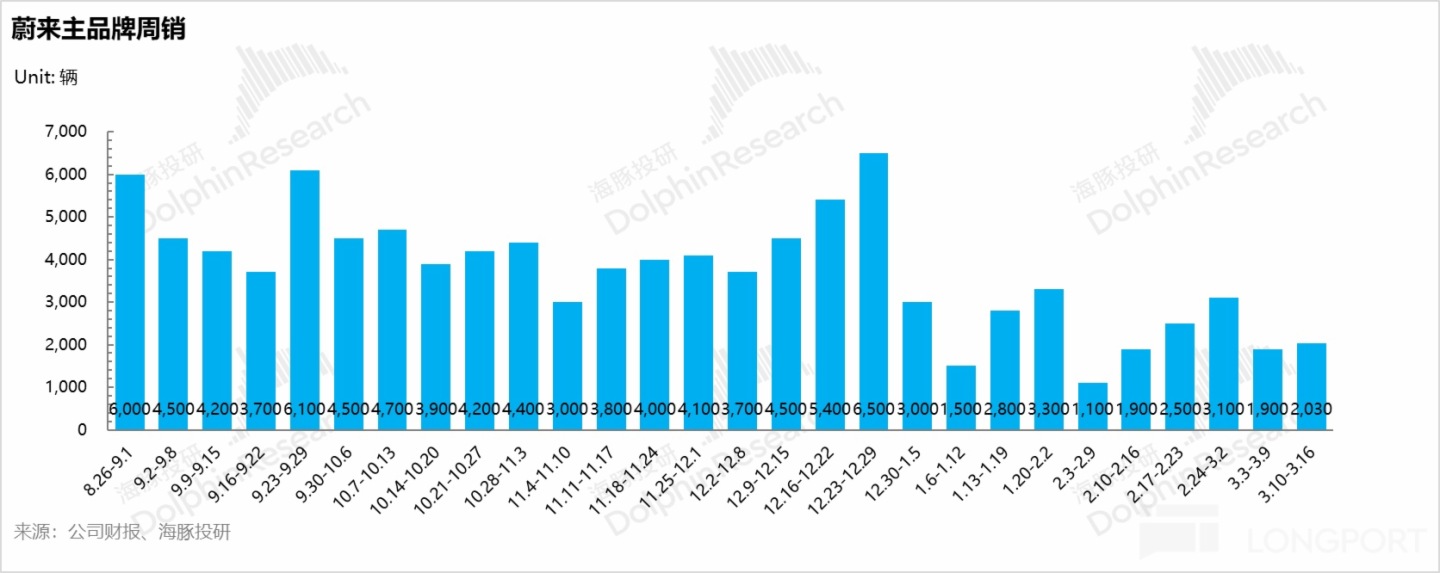

從2025年一季度指引來看,銷量指引4.1-4.3萬輛,由於1月/2月銷量已出,隱含的3月銷量1.39萬輛-1.59萬輛,環比2月僅增長753-2753輛,但結合蔚來的周銷走勢,蔚來主品牌周銷下滑嚴重,從高峰期6500輛/周下滑到目前僅在2000輛/周。

而同樣承擔銷量扛把子任務的樂道在改款小鵬G6的高性價比,以及改款Model Y上市的沖擊下,同樣也下滑嚴重,目前樂道最新兩周的周銷已經滑落到1200輛/周上下,如果按照目前的銷量走勢來看,海豚君預計蔚來3月銷量基本上僅能貼著銷量指引下限走,其實隱含的是蔚來的銷量仍然起不來,指引很弱。

而遙想之前樂道剛上市的時候,管理層曾指引樂道今年3月的交付目標為2萬台左右,而按照目前的銷量趨勢預估,樂道3月銷量預計僅5000輛,和管理層之前的指引相距甚遠。

海豚君認為,樂道品牌的失利主要受以下幾個核心因素影響,而並非表面的品牌知名度低,銷售團隊成熟度不足,銷售網點覆蓋問題等因素影響:

① 産能瓶頸:樂道剛上市的時候,由於仍然具備蔚來主品牌「品牌下沉」的勢能,所以本身是具備成為爆款車型的潛質的,尤其是樂道還推出了獨特的BAAS模式(車電分離+以及和蔚來自身換電具有高度協同優勢),但是剛上市的時候就遭遇了産能瓶頸,導致用戶因為等待而放棄提車,尤其是在去年用戶對四季度對今年汽車國補計劃的可持續性擔憂,背後仍然是供應鏈準備不足,錯過了最佳的銷售窗口期。

② 2025年初市場競爭明顯加大,車型價格仍在繼續下沉,而樂道的起售價仍然明顯高於其餘競品:

從目前樂道的競品來看,一季度就迎來了改款Model Y的上市,以及競品改款小鵬G6&G9的上市,而改款G6極具性價比(17.56-19.88萬),且改款力度大,形成了對於樂道最直接的競品,而樂道目前仍然沒有降價,對市場競爭反應不足,其實背後反應的仍是蔚來供應鏈管理的問題(BOM成本難以壓降),本身樂道車型設計毛利率也僅10%-15%之間,導致難以在今年用戶對於高性價比産品的需求繼續提升情況下,難以有效降價來應對競品沖擊。

2)收入指引隱含的單價預期勉強符合市場預期,但賣車毛利率還會繼續環比下行

一季度收入指引123.7億元-128.6億元,按照海豚君預估的一季度其他業務收入22.5億元,隱含的汽車銷售單價24.7萬元,基本和市場預期持平,銷售單價方面勉強符合市場預期。

但蔚來其實3月份反而回收了一些折扣(如取消了復購折扣,全款購車選裝基金等權益),但下調了展車優惠購車時間,同時增加換電專項補貼(可能是政府補貼),在樂道L60佔比今年1-2月仍然在環比上行的情況下,最後收入預期隱含的單車價格反而相比四季度環比上行0.7萬元,勉強符合市場預期,但蔚來指引一季度汽車毛利率還會繼續環比下行,一季度銷量低迷,規模效應很差。

數據來源:傑蘭路

再從蔚來整體情況來看:

四、蔚來收入端不及預期,整體毛利率在其他業務毛利率轉正情況下超出預期,但電力服務仍未做到減虧,主要來自於不可持續的技術服務業務貢獻

蔚來四季度整體收入197億,低於市場預期201億,主要由於汽車業務單價環比下滑嚴重,低於市場預期。

而本季度其他業務收入22.3億, 略超市場預期19.7億,主要因為① 技術研發服務收入增加(最主要,技術服務收入確認了2.2億);② 汽車保有量繼續提升帶來的二手車銷售增加,以及零部件、配件銷售,車輛售後服務收入增加。

本季度整體毛利率11.7%,略超市場預期11%,汽車毛利率本季度在降本帶動下勉強符合市場預期,而本季度整體毛利率的超預期是由其他業務毛利轉正所帶動的,其他業務毛利率本季度1.1%,大超市場預期負9.1%。

而由於蔚來的其他業務主要分為三塊:① 售後服務,② 電力服務,③ 給供應鏈夥伴與關聯方的技術服務收入,海豚君認為其他業務毛利率轉正主要因為:

四季度確認了2.2億來自供應鏈夥伴與關聯方的技術研發服務收入,但是這是基於服務節奏相關的非持續性常規收入,不具備可持續性。

而在市場最關心的電力服務方面,因為仍在大力鋪設施、建網絡,虧損未顯著收窄,其實並不及預期。

五、三費仍然還在高增,在本季度不及預期的業績下市場並不會買單

本季度三費達到接近85億,環比上季度繼續繼續高增11億元,其中上升最多的仍然是銷售費用。具體來看:

1)研發費用本季度36.4億,基本和市場預期持平

研發費用本季度36.4億,環比上季度增加3億,主要用於新車型研發(ET9, 子品牌螢火蟲等),同時也在補齊智能駕駛短板,但研發效率上明顯不高,産生資源浪費,智駕進度上仍然明顯落後於同為新勢力的小鵬和理想。

好在蔚來仍然指引2025年每季度Non-GAAP下研發費用30億左右,和2024年強度持平,今年會推行 CBU 機制,聚焦高回報項目,優化審批流程,讓研發投入更合理高效,具體研發成果海豚君只能邊走邊看,但開始看到蔚來控制研發費用本身是件好事。

2)銷售和行政費用本季度48.8億,超市場預期4.7億,在銷量不及預期且仍未看到扭轉趨勢下,市場不會認可高增的銷管費用

雖然蔚來之前已經溝通過由於L60的上市和交付,銷管費用會繼續增加,主要仍然在於樂道銷售網絡的建設和銷售的準備支出,但本季度銷管費用環比仍然增加了7萬元,至48.8億,超出市場預期44億。

而本季度的銷管費用主要用於:

1)由於樂道L60上市,因為樂道L60和蔚來主品牌採用不同渠道,需要繼續加大銷售人手和門店的鋪設(三季度開設了約100+家門店,預計四季度樂道門店增加了100多家);

2)營銷活動增加,但仍然換不來四季度銷量的增長,銷量勉強達到指引下限,在銷量不及預期且仍未看到扭轉趨勢下,市場不會認可高增的銷管費用,背後仍然反應的是蔚來主品牌和樂道的車型競爭力都在下滑。

在經營利潤和bottom line淨利潤方面,也同樣miss了市場預期,其中經營利潤 miss預期由於本季度的銷管費用仍然在持續高增,環比增加了7.7億至本季度49億,超出市場預期44億,在四季度銷量勉強超過指引下限,且賣車單價還在下滑的情況下,市場對這高增的銷管費用是不買單的,仍然在質疑蔚來最令人擔心的控費能力。

同樣在bottom line淨利潤方面,淨利潤四季度-71億,大幅低於市場預期-58億,除了上述所強調的不及預期的經營利潤之外,本季度多了個-5億的非經常性收入,以及-1.7億的利息與投資收益,雖然不是核心業務,但對本來就面臨巨額虧損的蔚來無疑是雪上加霜,具體看一下業績會解釋。

<此處結束>

關於海豚君更多蔚來的深度研究和跟蹤點評可點擊:

財報:

2024年11月20日,財報解讀《又洩氣了!樂道撐不起 「骨折」 的蔚來》

2024年9月5日,財報解讀《蔚來: 難得沒垮掉,樂道撐未來?》

2024年9月6日,電話會紀要《預計樂道 L60 12 月交付量上萬,四季度整車毛利率達 15%》

2024年6月7日,財報解讀《銷量回來股價照塌,蔚來靠什麼來拯救?》

2024年6月7日,電話會紀要《預計四季度賣車毛利率重回雙位數》

2024年3月15日,財報解讀《又來爆虧!蔚來只能靠中東金主保命了?》

2024年3月6日,電話會紀要《仍然保持全年 15%-18% 的毛利率,希望月交付盡快回到 2 萬輛》

2023年12月5日,財報解讀《反復 「回跳」 生死綫,蔚來靠什麼挽尊?》

2023年12月6日,電話會紀要《繼續加大銷售網絡和人員投入(蔚來 3Q 電話會紀要)》

2023年8月29日,財報解讀《蔚來:單季爆虧 60 億?心態別崩,希望不算遠》

2023年8月29日,電話會紀要《三季度實現低雙位數毛利率,四季度毛利率提高至 15%(蔚來紀要)》

2023年6月9日,財報解讀《蔚來:反思比賣車更重要》

2023年6月9日,電話會紀要《蔚來紀要:ES6 7 月上萬台,下半年毛利率回到兩位數》

2023年3月2日,財報解讀《想法多、執行渣,蔚來還有多少信任可以消磨?》

2023年3月2日,電話會紀要《蔚來:年底毛利率能達 18-20%,鋰價有望下探到 20 萬》

2022年11月11日,財報解讀《蔚來:當定價足夠悲觀,答卷塌方還能有多大殺傷力?》

2022年11月11日,電話會紀要《蔚來:明年四季度盈虧平衡,長期 20-25% 穩態毛利率沒問題》

2022年9月7日,財報解讀《不要被爆虧嚇到,蔚來正在走近好日子》

2022年9月7日,電話會紀要《産能是瓶頸,四季度銷量月月創紀錄》

2022年6月29日,熱點點評《這篇做空蔚來的報告,可以再走心一些》

2022年6月16日,新車發佈紀要《火速發佈、火速交付,蔚來下半年有盼頭》

2022年6月9日,四季度財報解讀《蔚來依舊軟綿綿,底氣只能靠新車?》

2022年6月9日,四季度財報電話會《四季度毛利率會更差,蔚來翻盤要靠下半年》

2022年3月25日,2021 年四季報點評《蔚來:壓力之下,前方是繼續暗夜還是迎來曙光?》

2021年3月35日,2021 年四季報會議紀要《2022 年是蔚來全面加速的一年》

2021年11月10日,2021 年三季報點評《蔚來:「腳踝斬」 之後,明年上半年上演深蹲起跳?》

2021年11月10日,2021 年三季報會議紀要《蔚來:無需過度擔憂階段性交付失速和毛利率承壓(會議紀要)》

2021年8月12日,2021 年二季報點評《揮別爆發期,蔚來的未來靠什麼?》

2021年8月15日,2021 年二季報觀點更新《蔚來:高估值 vs 低交付,小心眼前的 「未來」》

調研

2023年6月13日,蔚來熱點《蔚來:終於做減法了》

2021年12月21日,蔚來 NIO DAY 調研《「爆款體」 ET5 登場,蔚來要重燃 「未來」》

深度

2024年9月25日深度《豪華外衣下還有」 虱 「,蔚來還值得愛嗎?》

2021年6月9日,三傻對比研究 - 上篇《造車新勢力(上):投對人,做對事,盤一盤新勢力的人和事》

2021年6月23日,三傻對比研究 - 中篇《造車新勢力(中):市場熱情消減,三傻靠什麼夯實地位?》

2021年6月30日,三傻對比研究 - 下篇《造車新勢力(下):五十天翻倍,三傻能繼續狂奔》

本文的風險披露與聲明:海豚投研免責聲明及一般披露

内容來源:長橋海豚投研