撰文:Duo Nine

編譯:Tim,PANews

穩定幣市場正在發生變化,USDT 和 USDC 不會將它們創造的收益回饋給用戶,而是據為己有。

這為其他穩定幣競爭者了提供了機會。

現在就來看看下面三個項目案例,還有更多案例正在籌備中。

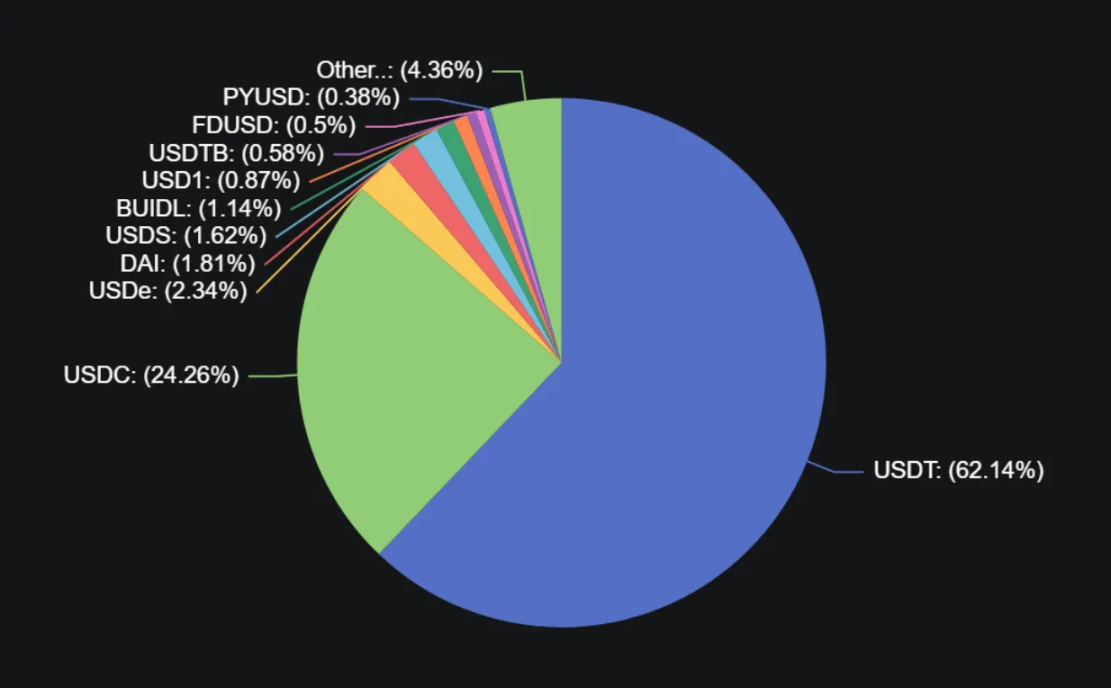

目前穩定幣市場份額約為 2500 億美元,其中 USDT 佔 62%,USDC 佔 24%。二者合計佔據穩定幣總市值的 86%。

它們存在什麼問題?

USDT 和 USDC 都不向其持有者支付任何收益,所有作為抵押品的美元資産都被投資於美國國債,這些國債能夠産生約 4% 的年化收益率,而這些收益全都歸 Tether 和 Circle 公司所有,並非用戶。

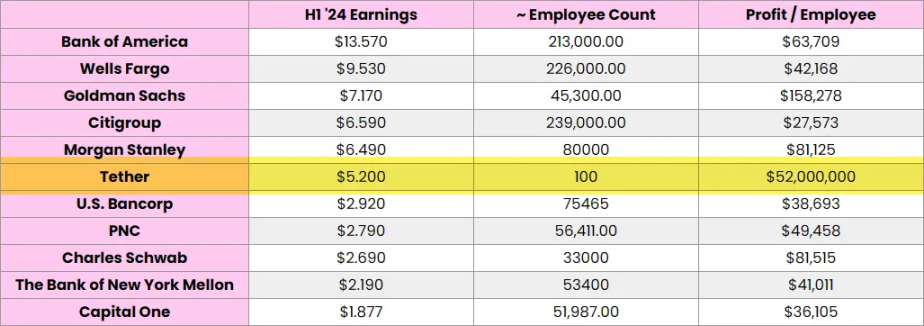

你可能想象得到,2024 年 Tether 以每位員工創造逾 5000 萬美元的利潤成為全球最盈利的企業,到 2025 年這個數字已接近 6000 萬美元。這使 Tether 成為實際存在的最賺錢銀行。

但是這也是一個明顯的弱點。

持幣用戶拿不到任何收益,他們必然會強烈要求獲得這筆收益的支配權。這對旨在與用戶分享收益的其他穩定幣而言,正是極佳的切入點。以下三個案例可佐證這個觀點。

1.Resolv,USR—8.6% 年化收益

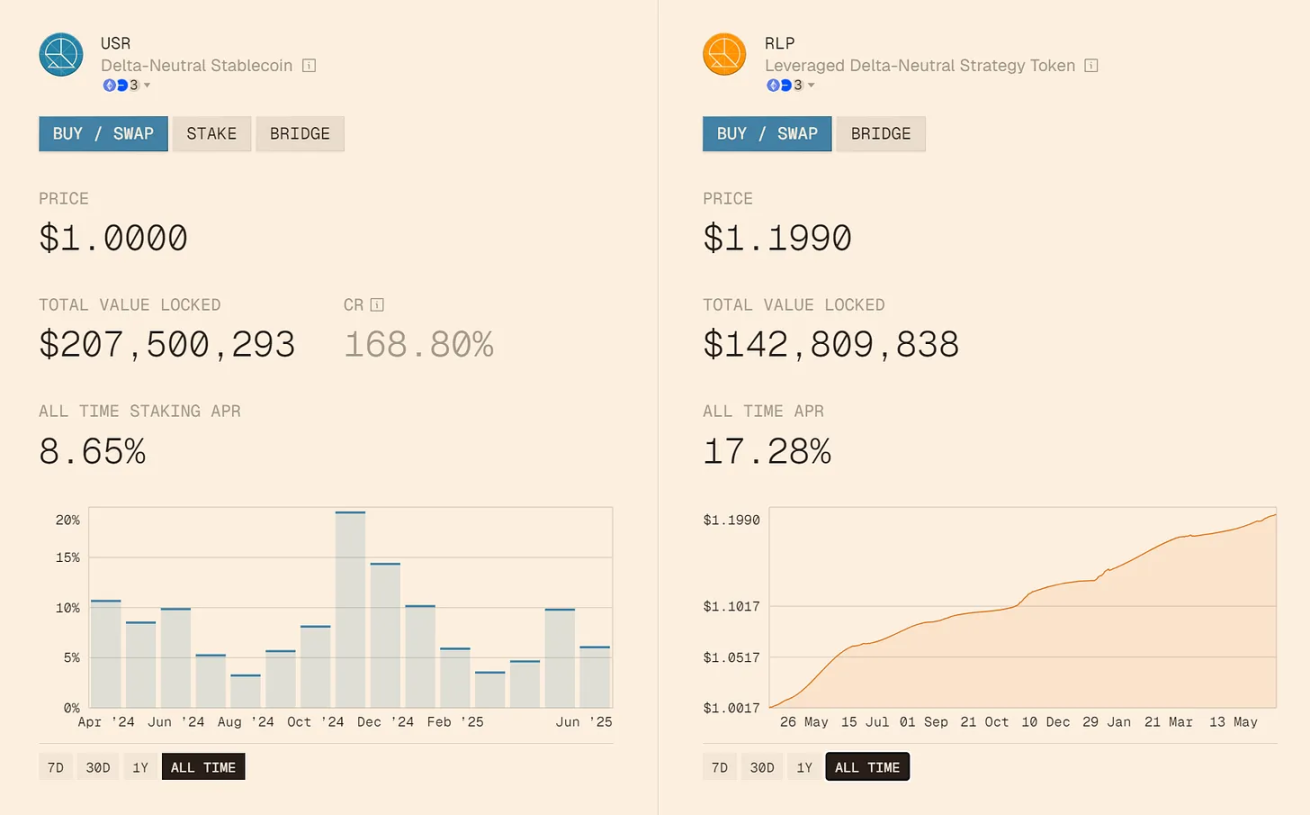

Resolv 擁有兩個關鍵産品。

- USR:一種由比特幣和以太坊 1:1 全額支持的穩定幣

- RLP :Resolve 流動性池代幣

可通過如下文所示的比特幣和以太坊對沖頭寸産生年化收益率。

USR 擁有 168% 的抵押資産作為擔保,因此風險極低。其最大風險在於可能失去與美元的錨定關係,但這種情況迄今從未發生。平均 8.65% 的年化收益率更是 AAVE 平台的兩倍,表現值得關注。

RLP 是一種通過收益積累價值、隨時間推動價格上漲的代幣。其收益源自超額抵押品通過槓桿操作投入相同的市場中性策略。RLP 具有較高風險屬性,若市場條件不利,代幣價格亦可能下跌。

RLP 充當 USR 的緩沖層與保護層,RLP 存款人承擔更高風險以換取更高回報,而 USR 用戶則受到保護,這種設計機制很公平。

USR 的優勢

- 優於 AAVE 的收益率

- 由 BTC 與 ETH 全額支持

- 高透明度

- 在市場不利的情況下受到 RLP 機制保護

- 零鑄造、贖回手續費

- 支持無鎖倉期的即時質押、解押

USR 的劣勢

- 該服務僅在以太坊網絡上提供,可能導致手續費更高。

- 用戶必須質押 USR 代幣才能獲取收益

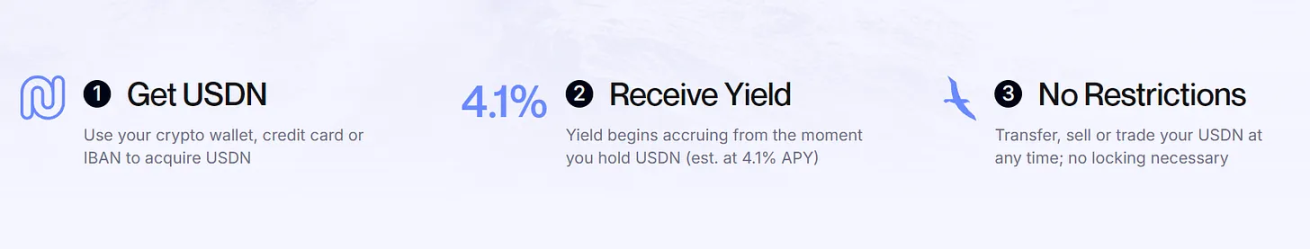

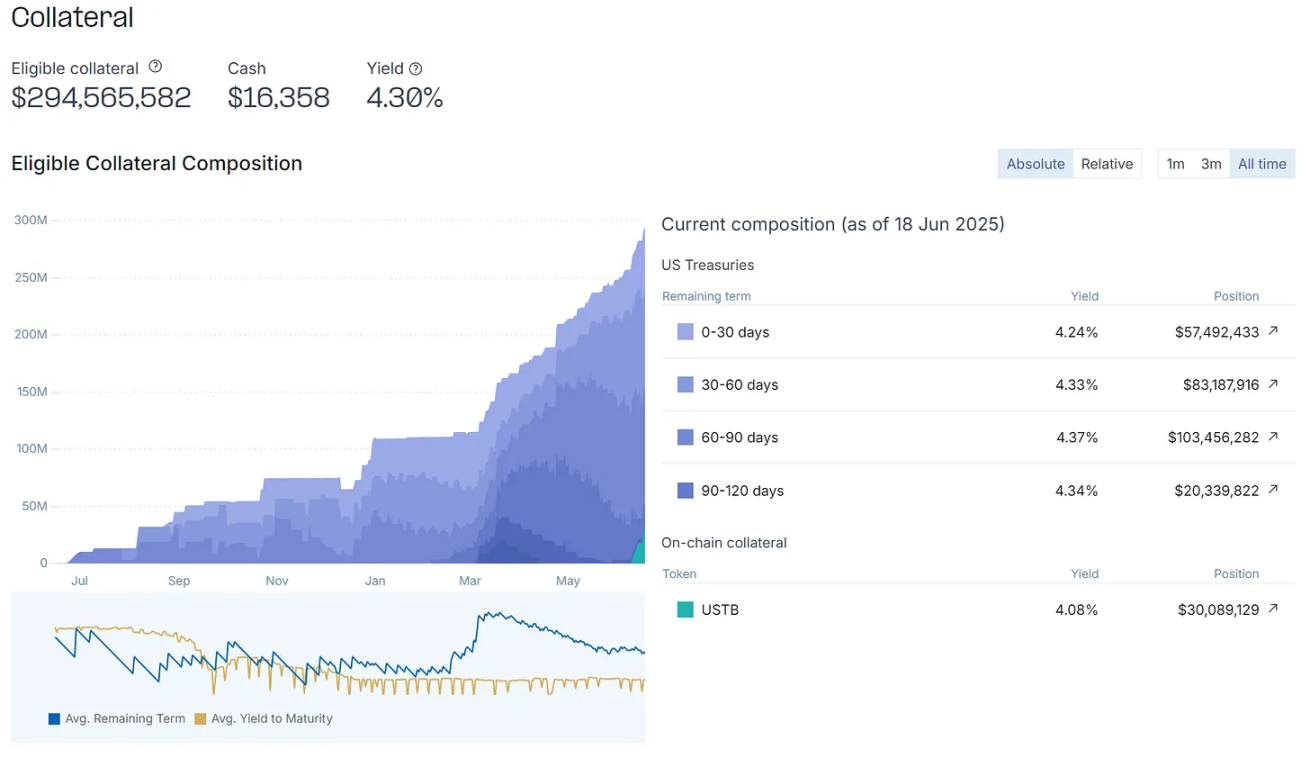

2.Noble Dollar, USDN—4.1% 年化收益

Noble Dollar 是由 m0 推出的産品,其核心特點是:用戶每日可基於持有的 USDN 穩定幣獲得 4.1% 的美國國債收益,無需鎖倉或質押操作。簡而言之,用戶的錢包每天都會自動收到額外的 USDN,相當於免費空投。

盡管目前 USDN 的使用場景有限,但它即將在以太坊及其二層網絡等多鏈生態中獲得支持。試想將 USDN 質押在 AAVE 中的場景:用戶不僅能獲得默認的 4% 基礎收益,還能額外賺取 4% 到 5% 的 AAVE 激勵收益。

這種數字美元的潛在應用場景是無窮無盡的。如果這種美元在未來成功推行,USDT 和 USDC 可能會受到影響。

USDN 的優勢

- 由美國國債支撐的可觀收益

- 高透明度

- 無需質押

- 每日結算收益

- 可以在他們的網站上用法幣購買

- 原生跨鏈橋可輕松轉移 USDC

USDN 的劣勢

- 當前應用場景有限(後續將改進)

- 收益率低於 Resolv 等競品

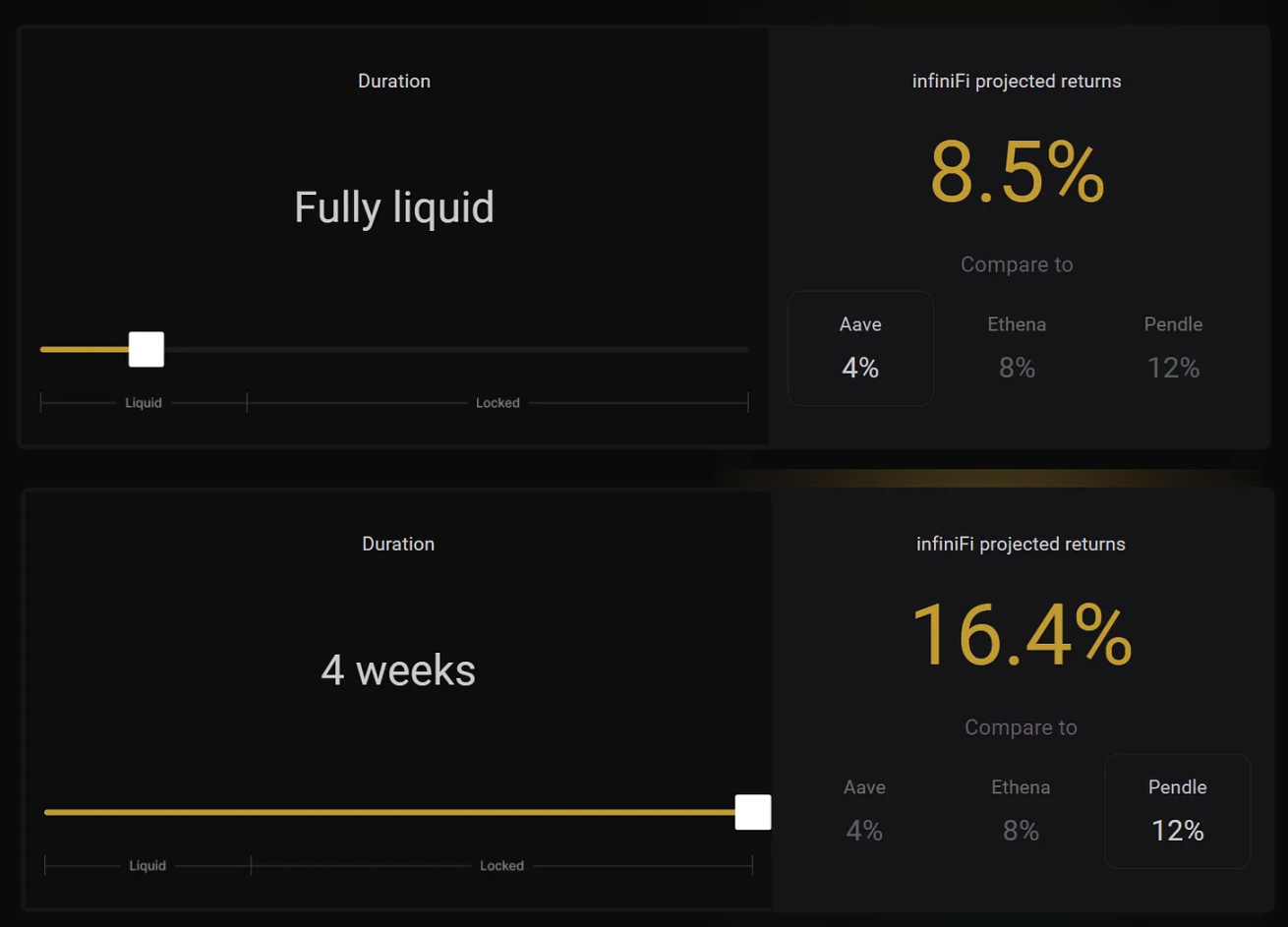

3.infiniFi,iUSD—8.5% 至 16% 年化收益

InfiniFi 屬於新一代「穩定幣」,可根據用戶興趣及其風險偏好提供不同收益率。要獲得 1 iUSD,則需存入 1 USDC,該 USDC 將被用於投資多元化的收益策略。

如果用戶想隨時提取 USDC 獲得即時流動性,收益率就會較低。但若延長 iUSD 鎖倉時間,協議可採用更高級的 USDC 策略獲取更高收益。雖然風險隨之增加,但更高的收益率可能對此形成補償。

當前的無鎖定期利率約為 8.5%。不過,若用戶願意將 iUSD 鎖定 4 周或更長時間,則收益率最高可達 16.4%。

總的來說,我不建議將資金鎖定數周的時間。這是因為一旦出現問題,你會陷入被動。不過對於穩定幣投資而言,這種做法本身是合理的。某種程度上,它類似於短期銀行存款的模式。

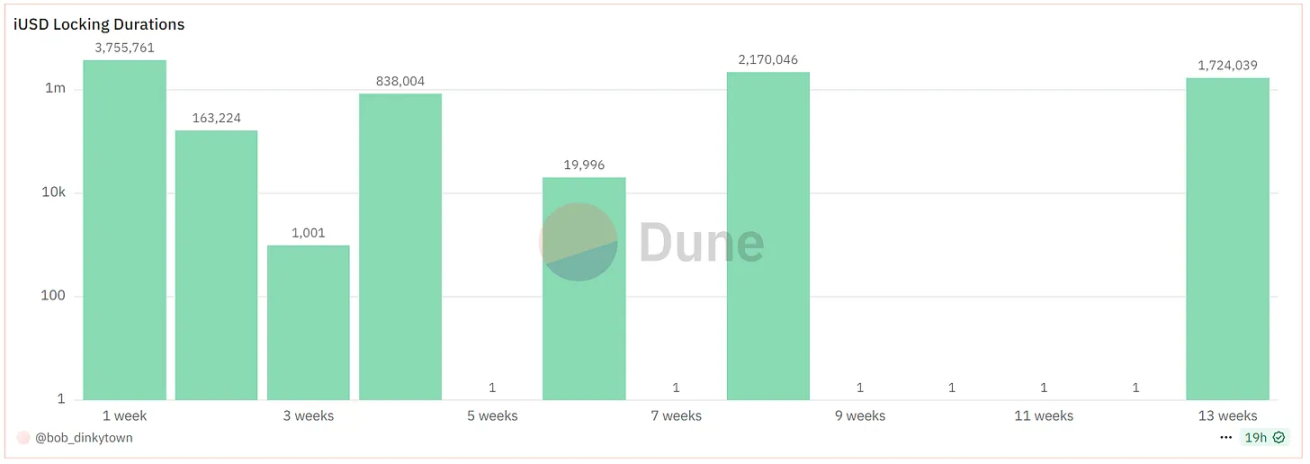

iUSD 的運作機制是:用戶將 iUSD 鎖定一至數周後,可為保持 iUSD 流動狀態(不鎖定)的用戶提供保護。若係統出現異常,收益最高的用戶將優先承擔損失。這類似於 Resolv RLP 用戶為 USR 持有者提供保護的模式。為何這套機制至關重要?

想象一個場景:所有持有 iUSD 的人都想提款並拿回自己的 USDC。但只有當前流動性充足時,持有流動 iUSD 的人才能率先退出。

如果流動性不足(由於大量 USDC 被鎖定在各種長期策略中),那麼 iUSD 可能會與 USDC 失去 1:1 的錨定比例或産生虧損。這是由於提前退出鎖定 USDC 長達 8 周的策略可能會産生額外成本。

這些損失將優先由鎖倉周期最長的用戶承擔。從原則上說,該機制能維護 iUSD 的錨定匯率並保護流動 iUSD 持幣者。但若清算速度不足,黑天鵝事件仍可能導致 iUSD 脫鈎波動。

一般情況下,只要 InfiniFi 不大量持有 USDC 或在策略中遭受重大損失,這類風險較低。但若其長期策略所使用的 DeFi 協議(如 Ethena)被攻破或抽幹資金時,風險便會爆發。屆時採用鎖倉機制的 iUSD 用戶將損失慘重,甚至可能損失本金。

iUSD 的優勢

- 超高收益率

- 高透明度

- 最低收益率檔也可以擁有即時流動性

- 高收益檔為低收益託底

- 適合不同風險偏好群體

iUSD 的劣勢

- 這不是真正的穩定幣,而是 USDC 存款的收據憑證

- 流動性不足的風險,即沒有足夠的 USDC 來滿足贖回請求

- 一旦發生流動性枯竭,iUSD 可能「脫錨」

- 高風險策略或導致收益不達預期甚至本金虧損

- 該産品與所有用於産生收益的 DeFi 平台的潛在風險掛鈎

在投資這類新協議時,我建議先用小額資金測試,務必等待熊市結束後再投入大額資金。這類新型協議必須經過壓力測試才能完成市場驗證。以 InfiniFi 為例,他們的協議運作模式更類似於吸納用戶資金進行投資的對沖基金。

另一方面,關注這類新賽道的發展至關重要。各類協議組合不僅能提供多樣化選擇,更能讓不同風險承受能力的用戶通過拼盤組合策略,以自身舒適的風險水平達成指定收益目標。

内容來源:TECHUB NEWS