$奈飛(NFLX.US) 美東時間 7 月 17 日盤後發佈了 2025 年二季度財報。整體業績表現還不錯,一如既往的穩,但或許不如往日 「驚豔」 程度,市場反應稍顯平淡。但海豚君仍舊認為,奈飛是當下多變環境下,少數幾個兼具 「增長」 和 「抗風險」,進可攻退可守的選擇之一。

具體來看:

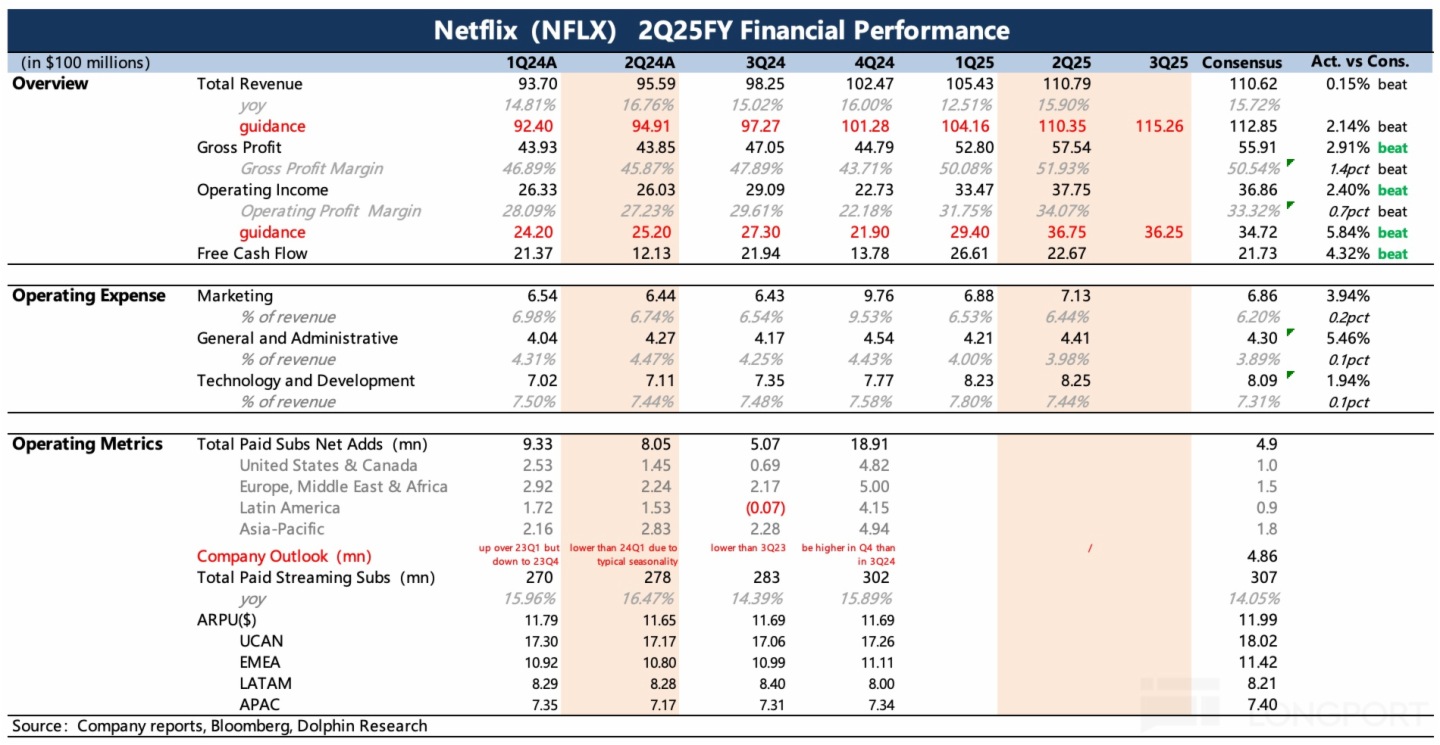

1. 漲價帶動增長:二季度收入增長 16%,超出指引,符合預期,增長主要就是體現年初在核心地區漲價的拉動作用。

2. 鱿魚遊戲再造熱流:用戶數上季度開始不再披露,海豚君測算下來淨增應該超過 800 萬,稍高於去年。作為二季度乃至全年的内容高潮,《Squid Game》第三季表現不俗,雖然作為大結局,褒貶評價有爭議,但從觀影時長來看,第三季的熱度高過第二季。因為季末才播出,Q2 業績還不能完全反應該劇的正面拉動效果。

3. Q3 指引超預期:因《Squid Game S3》的熱度,以及更多強勢内容,如《Wednesday》第二季,管理層對三季度的收入指引為 17.3% 的同比增長,超出市場預期。

4. 提高全年增長目標:此次管理層也順勢上調了 2025 年的全年指引,收入上調了約 2%,至 448~452 億區間。經營利潤率從 29% 提高至 29.5%(按年初匯率),同時提到因為當下的匯率順風,利潤率實際可以達到 30%。

按照 Q3 和全年指引,隱含 Q4 收入增長 17%,同樣不俗且超預期。但可能引發資金不滿的是:1)已經提前預見要上調指引,調了不一定有獎勵,但是不調的話一定會有懲罰;2)管理層將上調因素主要歸結為美元貶值(奈飛國際收入佔比 55%),其次才是用戶增長和廣告,這使得超預期增長都是靠外力而非業務本身的成長性,因此超預期的 「驚喜」 程度打了折。

5. 廣告翻一倍信心不變:上季度點評中,海豚君提到當下宏觀環境動蕩,奈飛的廣告發展節奏可能會有所調整。但這次股東信中,管理層表達了對今年廣告收入翻一倍增長的信心(預計 15-20 億,佔總營收約 4%),不妨期待一下。

6. 投入繼續放緩:二季度内容投入 40 億,環比大致持平,同比下降 8%。不僅投入接著放緩,從全年的投入計劃來看,上半年的進度也是較慢的。上季度點評中海豚君就猜測,鑒於環境因素(動蕩導致新一輪競爭發動延後),奈飛今年的 180 億預算也不一定能用完。

這種情況下,儲備豐富的龍頭總是更有利。不僅有利於奈飛本身現金流的改善,給回購(二季度回購規模環比下降)和對外投資留下更多空間,也增加了同行之間内容授權的機會,致使全行業降低内容制作成本或增加授權收入。

7. 業績指標一覽

海豚投研觀點

對今年的增長,已經基本毫無疑問。但無論是漲價還是廣告的邏輯,本質上都是奈飛這一輪内容周期推動。只要内容夠硬,變現只是時間和方式的問題。

因此如果從内容角度去看,奈飛明年還能保持這個高增長趨勢嗎?

我們認為,有壓力但並非沒有機會。

不可否認,這兩年的内容周期非常強悍,可以說是難得的高峰期。歷史上觀看時長排在 TOP10 的經典 IP,都在近兩年出了續集。給經典 IP 拍係列片的好處,就是有基礎用戶保證,同時也會引發新老用戶重溫舊片。比如《Squid Game》,第三季播出時,第一、二季也都排到了非英語片播放時長周榜的前十。

因此,高峰之後的下坡路,是比較讓人擔憂的,這是壓力。而同時增長的機會在於,加速下滑的有綫電視、松弛的業内競爭(行業外需要關注 TikTok、Reels 等短視頻的時長競爭),和 Netflix 在體育、短視頻、遊戲等新内容賽道的佈局。不過後者目前還是奈飛的短板,需要更遠的未來才能體現出對業績增長的有力貢獻。

增長是 「攻」,抗風險性是 「守」。雖然關稅大棒對資本市場的影響,已經逐漸免疫,但關稅對經濟環境總歸會帶來一些影響,如果宏觀環境持續動蕩,奈飛的娛樂屬性和内容周期,有望在大家都面臨業績下行風險時,能夠顯示出更多的韌性。

奈飛的估值溢價(結合新指引調整後,當下 GAAP P/E 25、26 年分別為 45x、38x)就體現在目前這個 「進可攻,退可守」 的稀缺優勢上。而作為一個 5000 億的大盤子,短期要撬動像樣的漲幅,確實需要捧出更驚豔的成績。

因此我們認為,更適合從長期穩定增長的視角,以時間換空間,去理解奈飛的估值溢價或者說信仰。跳出短期預期的波動,正視奈飛 35x 遠期估值的常態,同時珍惜每一次回落到 30x 的機會。

更詳細點評,海豚君持續更新中…….

内容來源:長橋海豚投研