$Rivian(RIVN.US) 於 2025 年 11 月 5 日美股盤後發佈了 2025 年三季度財報,整體來看,三季度業績表現不錯,從二季度低谷期已經開始回升。來看關鍵信息:

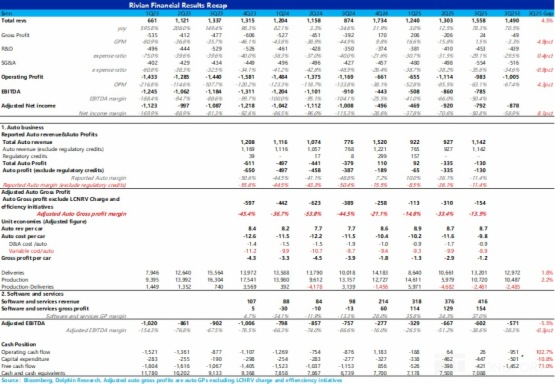

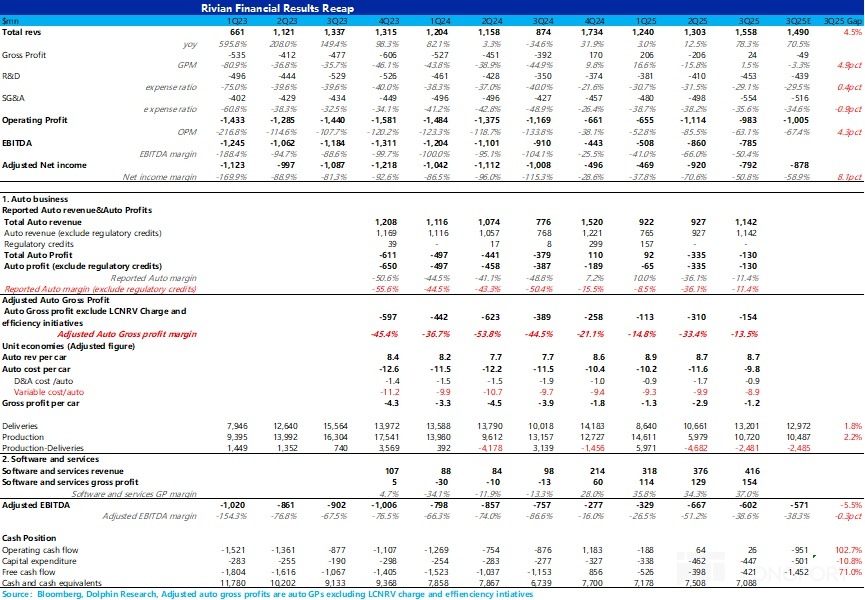

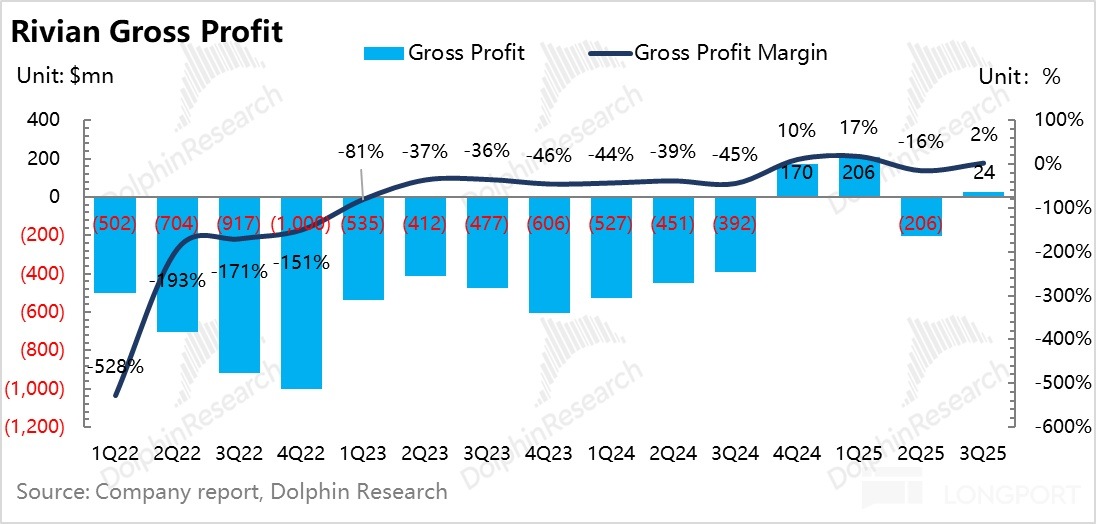

1)三季度毛利率再次轉正:三季度由於 Rivian 仍然受到純毛利的碳積分收入退坡(下半年基本無碳積分確認),以及來自關稅的沖擊對賣車成本的負面影響,所以即使 Rivian 本季度賣車銷量仍然表現不錯(環比上季度上行 24%),但市場仍然沒有給到 Rivian 一個很樂觀的毛利率預期,市場預期的本季度 Rivian 的毛利率仍未轉正(-3.3%)。

而本季度實際的毛利率 1.5%,又再次轉正,環比上季度的低谷-15.8% 環比提升了 16.4 個百分點,主要由於賣車毛利率的環比大幅上行,以及軟件和服務業務的超預期所帶動的。

2)賣車毛利率環比大幅上行,主要受益於單車成本的下滑:去除碳積分和存貨減值等影響來看真實的賣車業務毛利率,本季度真實的賣車毛利率也從上季度-33.4% 環比 20% 至本季度-13.5%,主要由於産量上升帶來的固定的單車攤折成本的環比下滑,以及原材料成本的下降帶來的可變成本的下滑,也是 Rivian 賣車以來真實毛利率表現最好的一個季度。

3)整體收入超預期,汽車和服務業務都表現不錯: 三季度賣車收入(包含碳積分)收入 11.4 億,環比上行 23%,主要由於 IRA 補貼退坡前的搶購帶來的銷量的提升,而賣車單價基本環比與上季度持平,沒有繼續在環比下滑,同樣也受益於美國 IRA 補貼退坡前的搶購效應,需求端受到短暫的刺激表現強勁,沒有對車型有降價行為;

而本季度軟件和服務收入仍然也表現不錯,軟件和服務收入 4.16 億,繼續環比上季度上行 0.4 億,主要還是由於與大眾成立的合資公司貢獻了一半的服務業務收入。

4)繼續維持 2025 年全年毛利率實現盈虧平衡目標,以及 EBITDA 指引不變:由於市場仍然擔心四季度 IRA 補貼退坡後,對 Rivian 需求端帶來的負面影響,虧損會進一步擴大,但 Rivian 仍然維持了全年毛利率盈虧平衡目標,以及維持-20 至-22.5 億的 Adjusted EBITDA 指引,在四季度需求薄弱時,整體虧損仍然控制合理,相對打消了市場的擔心。

海豚君整體觀點:

整體來看,Rivian 此次交出了一份不錯的三季度業績,收入端和淨利端都要好於市場預期,也從二季度的低谷期成功爬坡出來。

回想一下 Rivian 上季度深虧的業績主要受到了特朗普上台後對於新能源汽車支持力度退坡 + 關稅戰負面影響,雖然本季度 Rivian 同樣也受到碳積分補貼退坡 + 關稅的負面影響,但由於 Rivian 本季度受益於 IRA 補貼退坡前的搶購效應,賣車銷量端在環比回升,以及在三季度搶裝效應下需求端比較有韌性,不需要採取折扣,所以最後賣車收入端也有不錯的表現。

而在賣車毛利率端,同樣由於銷量的環比上行,以及 Rivian 自身對於採購成本的進一步壓降,最後真實的賣車毛利率也大幅上行,也是 Rivian 賣車以來毛利率表現最好的一個季度。

而由於市場仍然擔心四季度 IRA 補貼退坡後,對 Rivian 需求端帶來的負面影響,虧損會進一步擴大,尤其是 Rivian 將 2025 年全年交付量從 4-4.6 萬輛指引進一步縮窄到 4.15-4.35 萬輛,由於三季度 1.32 萬輛交付量已知,隱含四季度交付量為 0.9-1.1 萬輛,環比三季度要繼續下滑。

但 Rivian 仍然保持了全年毛利率實現盈虧平衡目標,以及維持-20 至-22.5 億的 Adjusted EBITDA 指引,隱含四季度的 Adjusted EBITDA 為-4 億至-6.5 億(三季度為-6 億),整體虧損仍然控制合理,相對打消了市場的擔心。

而對於 Rivian 來說,最大的看點也在明年即將要量産的 R2 車型上,此次業績會上進一步更新的進展:

① 在定價上仍然起售價在 4.5 萬美元(低於美國新車平均售價 5 萬美元;

② 産能上:目前現在現有的 Normal 工廠生産,預計設計的工廠年總産能將提升至 21.5 萬輛(其中 R2 車型 15 萬輛)。

而佐治亞州新工廠也將於 2026 年初開始建設,分兩期生産,最終年産能 40 萬輛(生産 R2、R3 車型),預計在 2028 年底開始投産,所以 R2 主要還是先在 Normal 工廠進行生産。

③ 量産進度上:2025 年底啓動制造驗證樣車,2026 年上半年啓動 R2 車型的生産和交付,但上半年産量有限,下半年再開始大規模爬坡,預計 2027 年才能完全利用 Normal 工廠 21.5 萬輛的産能。

④ 成本僅為 R1 車型的一半:

a. BOM 成本:通過面向制造的設計、零部件整合/減配以及與供應商已簽署的合同定點,R2 的 BOM 成本約為 R1 的一半;

b. 裝配轉換成本與非 BOM 成本(如物流、保修準備金等): 依託更簡化的車身與閉合係統、網絡與綫束架構以及在 R1 項目中累積的制造經驗,預計將低於 R1 的一半。

而在在執行層面,R2 的 100% 採購已全部鎖定、零部件成本完全可見,管理層對實現約 50% 的總體降本並達成 R2 的目標經濟性有高度信心。

因此,低價 R2 故事綫仍然還在維持不錯的進展,也是海豚君認為雖然四季度 Rivian 的賣車基本面仍然處於逆風趨勢時,支撐 Rivian 這只股票目前最大的希望,目前 Rivian 在手現金流 70 億美元,而隨著佐治亞州新工廠的投産建設,Rivian 也會能拿到美國能源部最高 66 億美元的貸款,按照每年約 23 億的真實現金流消耗速度估算,Rivian 的現金流問題基本解決。

具體來看:

一. 三季度終於從上季度谷底爬出

1. 毛利率再次轉正

三季度由於 Rivian 仍然受到純毛利的碳積分收入退坡(下半年基本無碳積分確認),以及來自關稅的沖擊對賣車成本的負面影響,所以即使 Rivian 本季度賣車銷量仍然表現不錯(環比上季度上行 24%),但市場仍然沒有給到 Rivian 一個很樂觀的毛利率預期,市場預期的本季度 Rivian 的毛利率仍未轉正(-3.3%)。

而本季度實際的毛利率 1.5%,又再次轉正,環比上季度的低谷-15.8% 環比提升了 16.4 個百分點,主要由於賣車毛利率的環比大幅上行,以及軟件和服務業務的超預期所帶動的。

① 汽車毛利率環比大幅上行:本季度報表端的汽車毛利率從上季度-36% 環比上行了 25 個百分點至本季度-11.4%,環比上行幅度很大。而與二季度一樣,三季度 Rivian 同樣受到無碳積分收入確認(純毛利業務),以及關稅對採購成本沖擊的負面影響,但賣車毛利率仍然有了超預期的環比大幅提升表現。

如果去除碳積分和存貨減值等影響來看真實的賣車業務毛利率,本季度真實的賣車毛利率也從上季度-33.4% 環比 20% 至本季度-13.5%,主要由於産量上升帶來的固定的單車攤折成本的環比下滑,以及原材料成本的下降帶來的可變成本的下滑。

② 軟件和服務業務毛利率同樣表現亮眼:本季度軟件和服務業務的毛利率同樣也在環比上行,從上季度 34.3% 環比上行 2.7 個百分點至本季度 37%,其中主要仍有與大眾合資企業的高毛利技術授權收入貢獻(有一半收入來自合資企業),以及二手車交易,車輛維修和保養業務等其他服務收入的毛利率也有一定的提升,

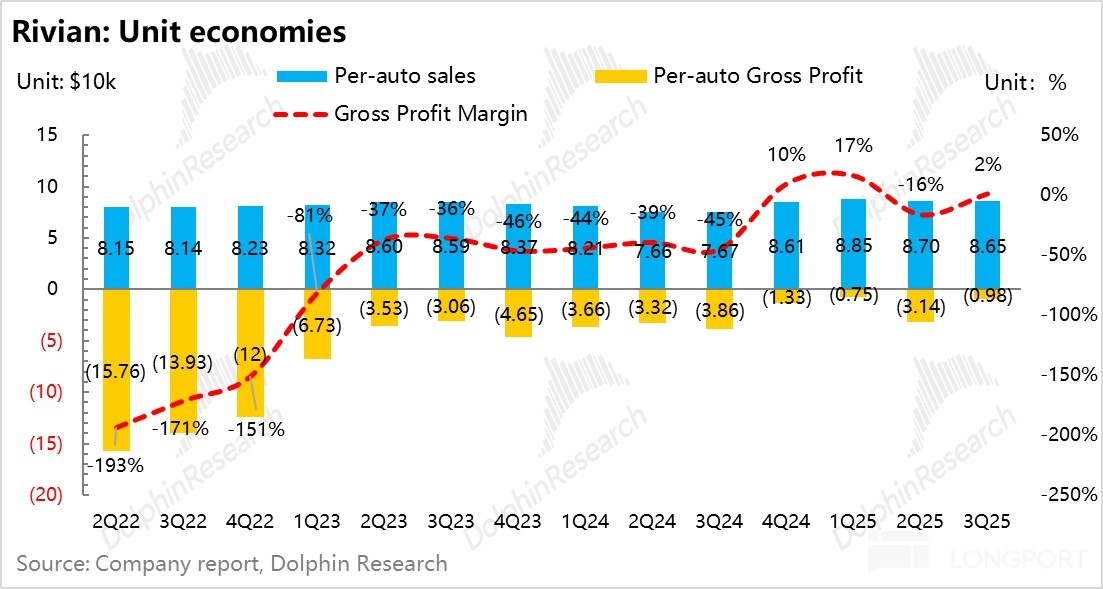

2. 單車成本下滑帶動真實汽車毛利率超預期

看 Rivian 的真實汽車業務毛利率其實相對比較復雜,尤其是還存在各種會計調整的存在(存貨的 LCNRV 減值沖回,一次性成本因素等影響)。

從本季度真實賣車業務毛利率來看(剔除碳積分和存貨減值等一次性影響),本季度真實汽車業務毛利率是 Rivian 歷史上表現最好的一個季度,環比也在大幅上行,從二季度-33.4% 環比上行 20 個百分點至本季度-13.5%。

從單車經濟具體來看:

1)單車收入:環比持平

本季度賣車單價 8.7 萬元,基本環比與上季度持平,沒有繼續延續環比下滑趨勢,主要由於三季度 Rivian 受益於美國 IRA 補貼退坡前的搶購效應,需求端受到短暫的刺激比較強勁,沒有對車型有降價行為;

2)單車成本:單車成本大幅下滑 1.8 萬美元!是賣車毛利率環比大幅提升的主因

a. 單車攤折成本因産量提升環比下滑 0.8 萬美元

本季度單車攤折成本環比下滑 0.8 萬美元至 0.9 萬美元,雖然本季度同樣對工廠進行了連續 3 周的停工用來為 R2 的量産做提前準備,但好在本季度關稅帶來的對供應鏈中斷的負面影響基本消除,産量上仍比上季度環比上行 79% 至 1.07 萬輛,最後帶動的單車攤折成本的下滑。

b. 單車可變成本因採購成本下滑同樣環比下降

本季度單車可變成本環比下滑 1 萬美元至 8.9 萬美元,主要因為採購成本的大幅下滑,而三季度 Rivian 同樣受到了約 2000 美元的關稅對採購成本的負面影響。

但 Rivian 預計隨著美國 232 條款將 3.75% 的 MSRP(廠商建議零售價)關稅抵消優惠延長至 2030 年,且 Rivian 垂直整合模式(自研自産零部件)可享受 「更多零部件關稅豁免」,政策落地後關稅對單車成本的負面影響將降至數百美元,將會推動後續的單車可變成本的進一步下滑。

c. 單車毛利環比上行 1.7 萬美元

本季度單車毛利環比上行 1.7 萬美元至-1.2 萬美元,真實汽車業務毛利率環比也在大幅上行,從二季度-33.4% 環比上行 20 個百分點至本季度-13.5%。

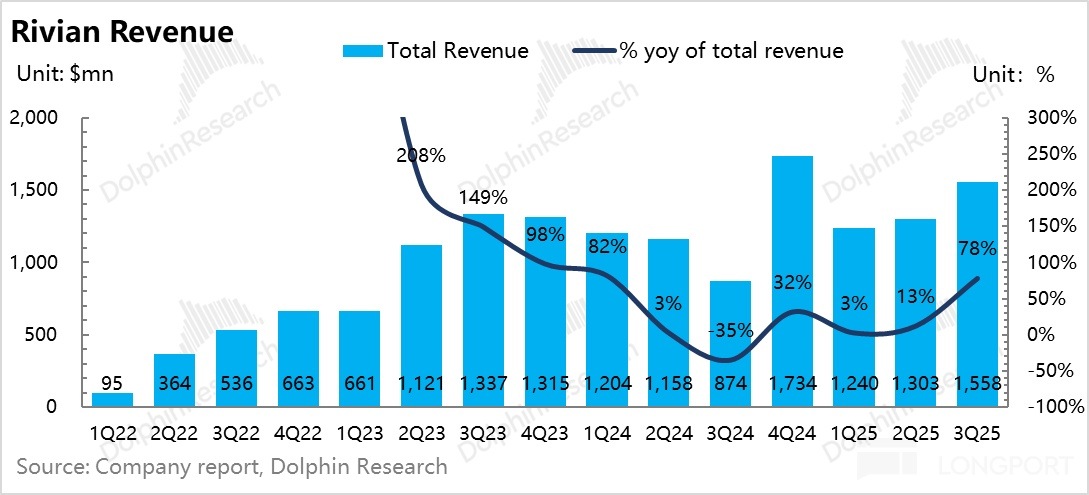

3. 整體收入也表現不錯

本季度總收入 15.6 億,高於市場預期的 14.9 億,高於預期的原因在於:

① 本季度賣車收入(包含碳積分)收入 11.4 億,環比上行 23%,主要由於 IRA 補貼退坡前的搶購,銷量環比上行 14% 至本季度 1.3 萬輛,也如管理層之前指引三季度是 Rivian 賣車銷量最高的一個季度,而賣車單價基本環比與上季度持平,沒有繼續在環比下滑,同樣也受益於美國 IRA 補貼退坡前的搶購效應,需求端受到短暫的刺激表現強勁,沒有對車型有降價行為;

② 軟件和服務收入仍然表現不錯,本季度 4.16 億,繼續環比上季度上行 0.4 億,主要還是由於與大眾成立的合資公司貢獻了一半的服務業務收入。

4. 經調整後淨利也要好於預期

在 bottom line 經調整淨利潤方面,本季度的淨利潤又環比上行 1.3 億至-7.9 億,高於市場預計的-8.8 億的淨利,雖然本季度研發支出因 R2 原型車開發、自動駕駛訓練有所上升,銷售費用也因渠道擴展有所上行,但最後由於毛利率的超預期,經調整淨利潤也在環比上行。

同時從 2025 年全年的指引來看,由於 Rivian 全年的銷量指引已經從 4 萬-4.6 萬輛縮窄到 4.15-4.35 萬輛,主要由於四季度 Rivian 會受到 IRA 補貼退坡的負面影響,市場擔心四季度 Rivian 的虧損會進一步擴大, 也會因此進一步下調經調整的 EBITDA 的預期,但 Rivian 仍然保持了-20 至-22.5 億的 Adjusted EBITDA 指引,同樣也要好於市場預期。

<此處結束>

海豚君關於 Rivian 的深度研究和跟蹤點評包括:

財報

2024 年 8 月 7 日財報點評《「白衣天使」 大眾,會成為 「特斯拉殺手」 Rivian 的救星嗎?》

2024 年 8 月 7 日電話會《預計隨著三電機和四電機版本推出,Rivian Q4 單車 ASP 將繼續提升》

2024 年 2 月 22 日財報點評《毛利和銷量雙雙承壓, 「特斯拉殺手」 Rivian 能挺過生死綫嗎?》

2024 年 2 月 22 日電話會《訂單量已經顯著減少,但仍維持 24Q4 毛利轉正計劃》

2023 年 11 月 8 日財報點評《Rivian 再超預期,「特斯拉殺手」 有希望跨越生死綫?》

2023 年 11 月 8 日電話會《Rivian:繼續為 24 年毛利率轉正做努力(3Q 電話會紀要)》

深度

2023 年 12 月 6 日深度《Rivian :Cybertruck 送死刑?天先殘疾才是致命傷》

2023 年 12 月 4 日深度《Rivian(上):「未戰先殘」,特斯拉殺手成被殺?》

2022 年 7 月 7 日深度《「業餘」 or「超人」?特斯拉殺手 Rivian 的困局》

2022 年 3 月 8 日深度《小超人的皮卡:Rivian 的野心》

本文的風險披露與聲明:海豚投研免責聲明及一般披露

内容來源:長橋海豚投研