隨著 AI 中 GPU 含量的加大,25 年美國早已寡頭的雲服務行業,開始冒出一堆新興雲公司。本篇,海豚君以新雲之一$Coreweave(CRWV.US) 來作為研究對象,來嘗試理解一下 AI 時代,基礎雲服務的生意模式、要素變化,以及 CoreWeave 是不是一個有長期價值,從事好生意的好公司。

而在下篇中展開定量角度,對公司的收入空間、成本結構、資金的投入産出等問題來判斷目前節點,公司的投資性價比如何。

以下為詳細分析:

一、看待雲計算商業模式的一種視角

首先,CoreWeave 所屬 IaaS 行業的商業模式——主要價值體現在整合上遊供給,匹配下遊需求,用大規模的需求來分攤機房建設和研發成本上。

1.1、需求的整合

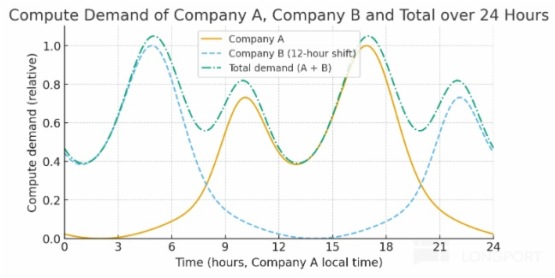

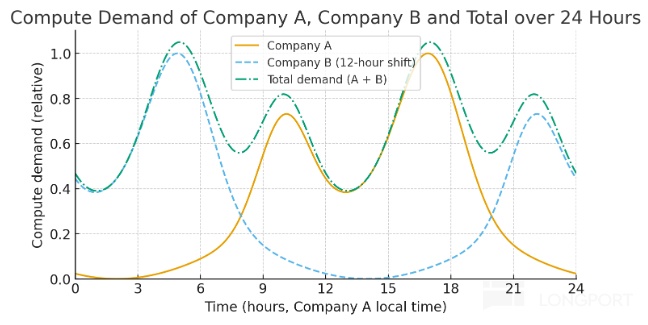

這部分簡單來說,就是共享機房。原本每個企業都需要 IT 搞一個機房,但單獨建機房不僅成本高,而且利用率不高,比如電商用雲高峰是在雙十一,遊戲雲用量暑假;視頻用雲是在下班後,而釘釘用雲是在上班時。

一個公共機房,可以把使用雲服務的谷峰和谷底都平滑掉,從而提高機房的産能利用率。並且,對雲服務而言,客戶數量越多,同時他們的需求曲綫越多樣化(例如屬於不同行業、處在不同時區等)就越好。 (微軟 CEO Nadella 在近期的電話會中,明確表述過類似的觀點)

1.2、供給的整合

一個完整、可投入運營的 IaaS 雲計算中心,是建立在三個層級的軟硬件基礎設施上,包括第一層的土建和能源供應,第二層的各類 IT 和非 IT 類硬件設備,以及第三層的各類軟件和工程能力。第三層以研發人員投入為主,不太涉及 Capex 投入,接下來重點談論 「看得見摸得著」 的前兩層:

1)第一層 -- 土建 & 能源:簡單來說,找到土地,建設廠房,創造一個能放服務器的地方。取決於其面積/規模大小,建設一個全新數據中心(空建築)所需的時間大約在 1~3 年不等。

雲服務商可自建這些不動産,也可以給外包來建設和管理,如 Equinix,Digital Realty 等直接租賃現成庫房。

除了土地和庫房建築外,數據中心還需有電力、水源和網絡鏈接等外部能源的穩定供應,也是目前雲服務擴張産能的主要卡點之一。不過能源供應主要是運營開始後産生的持續成本,並不需要太多前置投入。

根據調研,第一層級的土地和庫房建設,大約會佔到數據中心建設總投入(不包含軟件)的約 5%~10%。

2) 第二層--IT 類設備:在土地&庫房的基礎上,支撐起一個數據中心的第二層是各類的硬件設備,首先是與提供算力直接相關的各類 IT 設備,包括:

a. 服務器:數據中心中最重要的部分,基本可以理解為更大塊頭的電腦,同樣由高性能芯片(GPU/CPU),主板,内存等主要組件構成。目前高性能芯片和内存也是雲計算中心供應鏈上的另一主要卡點。

在這個核心組件上,雲服務商們同樣可以 「自行設計 +ODM 代工」,或者直接向 Dell 等供應商採買。目前來看Azure,AWS 等頭部服務商會更常使用自行設計的服務器,而CoreWeave 則是以直接向上遊供應商採買/租賃裝配完成的整機為主。

b. 網絡設備:在傳統雲計算中心内,主要包括各種交換機設備 -- 實現服務器之間的數據傳輸;路由設備 -- 負責將數據中心與外部網絡的鏈接;以及各類鏈接組件,如光模塊、光纖綫纜或銅纜。

在 AI 時代,由於各服務器之間傳輸數據速度要求的大幅提升,需要更高性能的 AI 專用交換設備,如英偉達 Quantum 等。

c. 存儲設備:為了存儲運營過程中産生的大量數據,雲計算中心中也需配置大量機械或固態硬盤構成的集群。

根據調研和行業慣例,IT 類設備佔數據中心硬件投入的絕對大頭,佔比可達 60%~70%。其中服務器是最核心的部分,能達到總投入的約 40%~50%。

且在 AI 時代,由於算力芯片、内存、高性能交換設備的單價普遍更高,AI 計算中心的 IT 類設備佔總投入的比重會更高些。

3)第二層—非 IT 類設備:除了上述和雲計算直接相關的 IT 類設備外,計算中心也需要配置大量的非 IT 類設備以維持運營,主要包括:

a. 供電設備:包括變壓設備將外部高壓電力轉化為内用;備用發電機組,在外部停電時,能繼續維持供電較長時間;UPS 不間斷電源,,在意味情況下在短時間維持平穩供電,保持服務器等設備正常運營且不被損壞;儲能係統,幫助平衡耗電的波峰波谷,或外部斷電的情況。

b. 冷卻設備:為服務器集群或者整個數據中心進行散熱的係統,大體可分為風冷和液冷散熱。隨著 AI 時代單卡算力/發熱的大幅提升,對液冷散熱的採用率越來越多。

c. 機櫃:即用以承載其他設備的各類物理框架,雖然這些 「鐵架」 並沒有任何技術含量,但如何進行佈局並和其他係統整合,以實現更高效的幫助散熱、數據傳輸等仍是存在一定行業 「know-how」。

d. 監控 & 備災: 實時檢測各設備運轉情況,還有電力供應,散熱,網絡狀況的各類設備,幫助監控並解決死機、斷電、斷網、火災等各類異常情況。

根據一些調研, 能源和冷卻等非 IT 設備則佔據總投入剩下的約 20%~30%。在 AI 數據中心中的比重則更少些。

二、長期確定性不高

由上文可見,IaaS 雲服務的商業模式的核心價值來源於對算力的需求和算力生産要素的整合,以在更大的規模下實現更高效的匹配和更低的運營成本。

那麼自然的,對一個雲服務商,其向下整合需求,以及向上整合供應鏈的能力(解決産業鏈卡點,對供應商的掌控和議價能力)是其核心競爭力之一。而在上述 「硬實力」 之外,雲服務商的 「軟實力」(如軟件和工程能力)也是構成差異化競爭優勢的重要因素之一,此在後文會單獨討論。

2.1、高度依賴少數巨頭的客戶結構

首先從整合需求能力的角度,「舊時代」 傳統雲巨頭的客戶結構高度分散,由數量眾多的不同類型企業匯聚而成,任何單一客戶佔總收入的比重都不高。

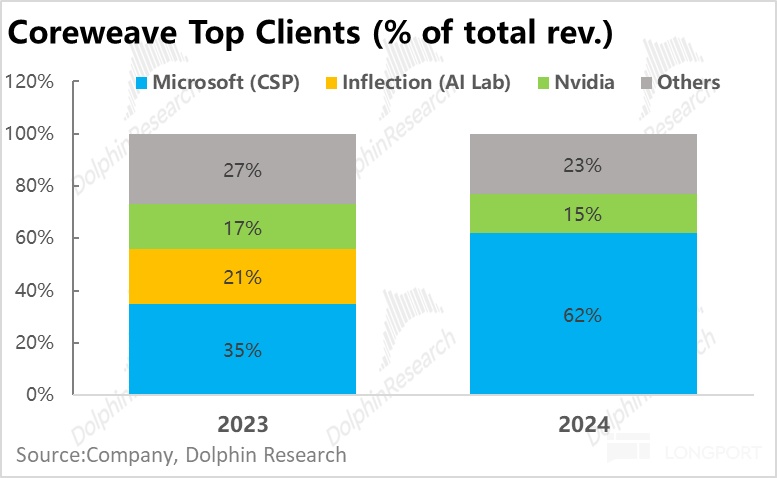

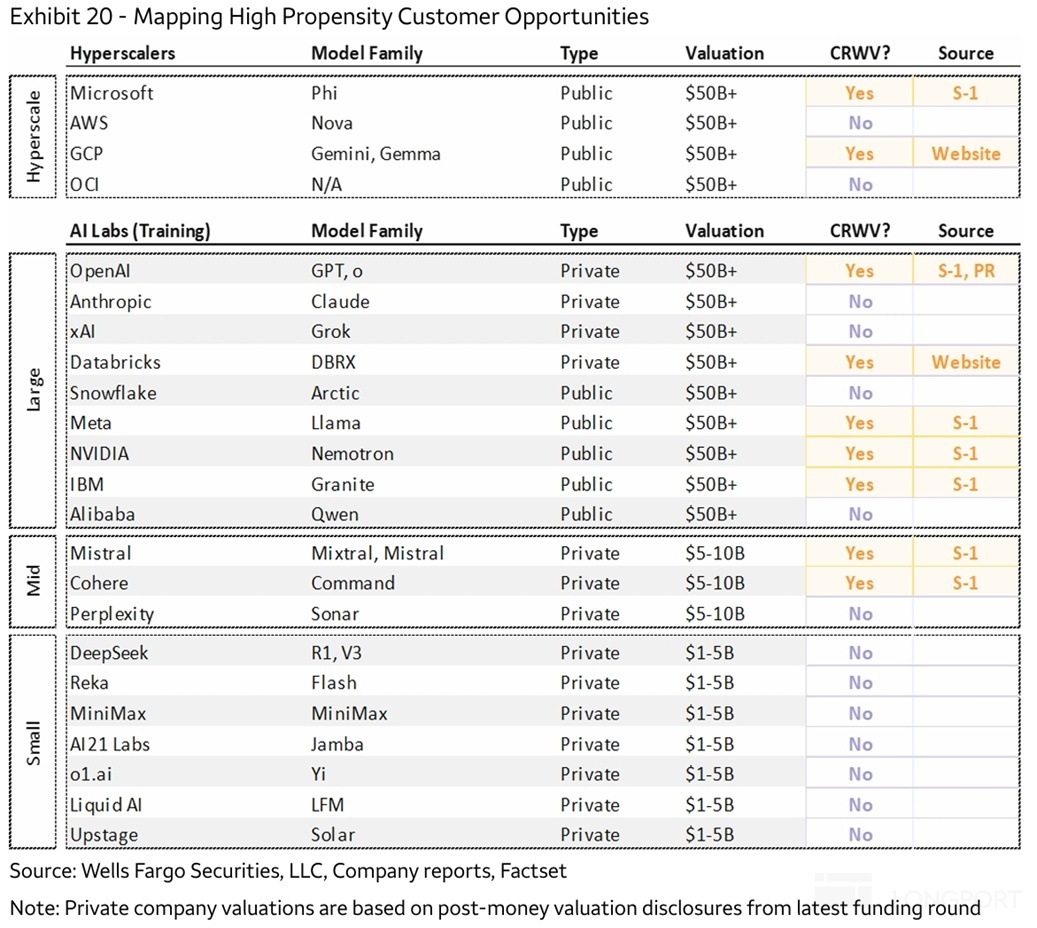

CoreWeave客戶結構高度集中,目前基本只由 AI 模型獨角獸,和有能力獨自研發/優化 AI 模型的大型科技公司構成。

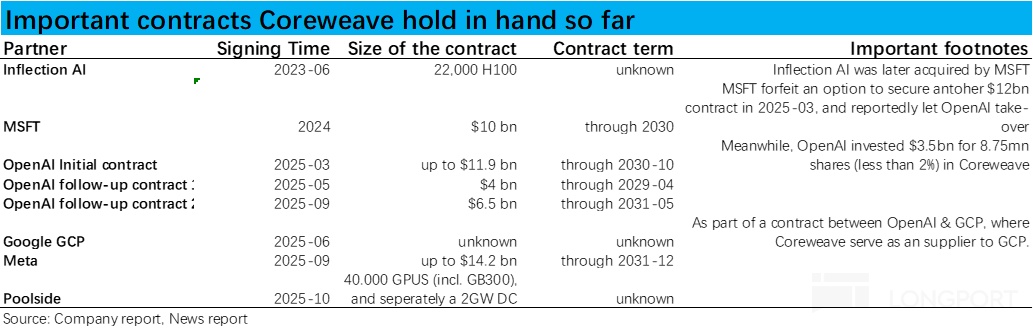

在2024 財年 CoreWeave 約$19 億的總營收中,接近 80% 的收入只來自兩家客戶公司 -- 微軟和英偉達,其中微軟一家就佔了當年總收入的 62%。

更 「實時反映現狀」 的在手合約月同樣呈現用戶集中的現狀:在 3Q25 披露的$556 億未履約合同餘額中,來自 OpenAI,微軟和 Meta 這三家的合約金額就接近$470 億。

由於與微軟和合約大部分也是為了滿足 OpenAI 的需求,因此可能存在重復計算的部分,但也表明公司的最終需求實際更加集中於 OpenAI 這一家公司。

此外,CoreWeave 與 Google(最終需求也是 OpenAI),以和 Databrick,IBM,Cohere,Poolside 等科技公司據報道也有合作。

但整體上,CoreWeave 的大部分業務高度依賴於少數幾家頭部公司(OpenAI 為主),剩下 「聚少成多」 的其他客戶也主要是 AI/科技這一單一類型公司。

因此從商業模式上,不同於傳統雲通過大量行業不同、類型分散的客戶結構,能充分平滑需求波動,降低某些行業下行導致的風險。高度集中於少數企業和有限行業的 CoreWeave 等 AI 新雲,無疑面臨著更大的需求風險(例如丟失大客戶),且面對少數貢獻公司大部分收入的頭部客戶,邏輯上也很難有議價能力。

2.2、說完 「硬實力」,公司 「軟實力」 又如何?

雲服務商另一個容易形成差異化競爭力之處,在於軟件和工程能力這類 「軟實力」 上。根據調研,CoreWeave 在 「軟實力」 上的主要優勢是能在短時間内(如 3~5 個月内)將一個雲計算中心從零到上綫的工程規劃能力,但在軟件/編程等能力上能力相對欠缺。

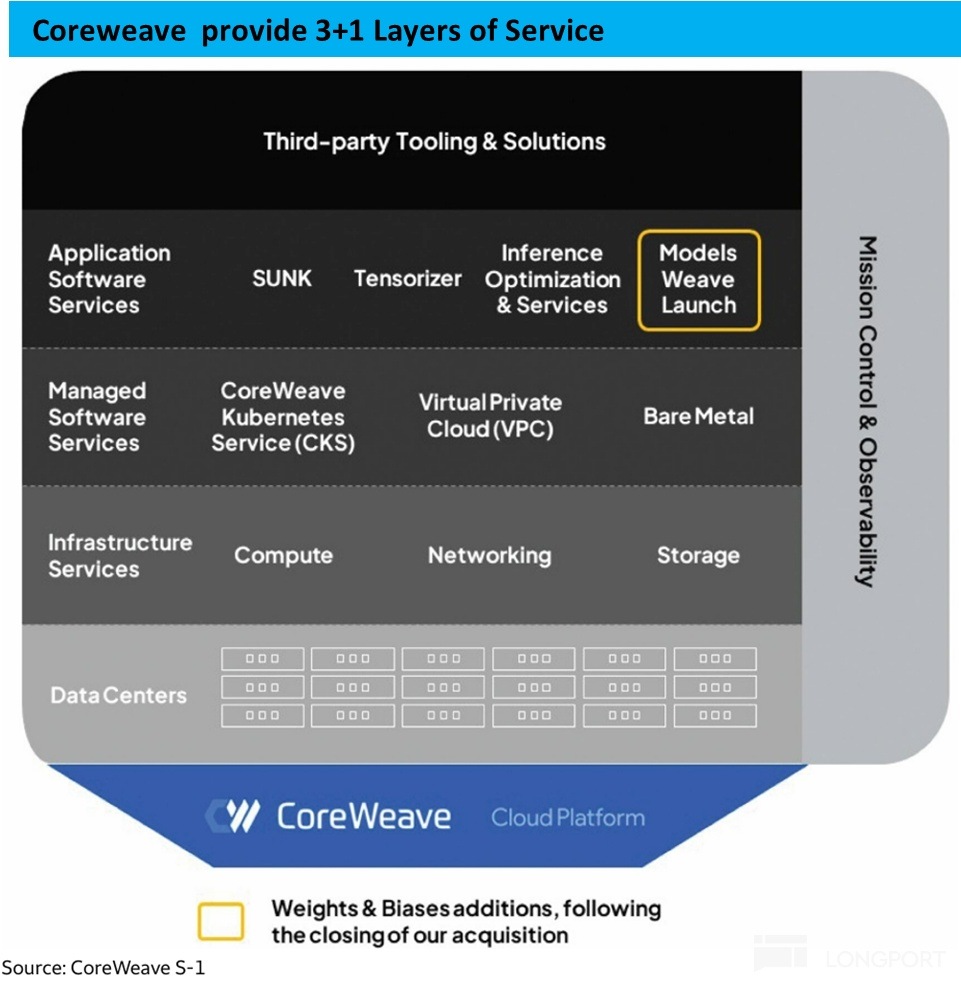

1)CoreWeave 的技術服務

簡要介紹下 CoreWeave 提供的服務類型,根據公司在招股書中的披露,可以分為 3+1 大類:

a. Infrastructure Service: 最簡單、直接地向客戶出租其所需的高性能芯片,存儲硬盤等單純的硬件設施,不附帶任何軟件服務。結合報道,這類純粹出租硬件的業務佔比很小(沒有官方的披露,僅做大概的定性參考)

b. Managed Software Service: 在硬件之上,包含一些基礎的軟件管理、調用工具的服務。重點說下Bare Metal 模式——傳統雲服務是出租虛擬機,但 Bare Metal 的用戶 100% 獨享其租用的物理服務器,自行決定如何使用/分配這些資源。根據報道,Bare Metal 是目前公司頭部大客戶普遍(至少微軟是)採取的服務模式。

這一點也是 AI 雲和傳統雲的主要區別之一:傳統雲下,業務對算力的需求普遍是波動的,因此服務商能將同一批物理算力動態的分配給不同的用戶,以提高算力的利用率並獲取更多的收入和利潤。

而在 AI 時代,特別是 AI 訓練對算力的需求則普遍是大規模且持續性地集中使用。比如每次訓練新 AI 模型,可能就需要萬張 GPU 以上的大規模集群,在幾個星期甚至幾個月内近乎 100% 的持續使用。AI 推理對算力的要求不像訓練這麼集中,但大概率也比傳統情況下更集中些。

因此,這種使用算力的模式,決定了 AI(尤其是訓練)對算力的需求是更獨佔、排他性的。在這種情況下,雲服務商並沒有多少操作空間能夠把物理算力動態分配給不同客戶。

BareMetal 外,這一層級下還有 CKS 和 VPC 這種類虛擬機服務,和傳統雲業務的租賃模式大體相近。

c. Application Software Service:這一層級的服務這可粗略類比為 PaaS 類型的服務。除了單純提供虛擬機或其他簡單軟件服務外,這一層内公司會提供更加高級、豐富的軟件功能。例如,客戶幫助客戶優化資源或者任務的分配,提供已預加載好的一些 AI 模型或其他功能供客戶直接使用。

d. Mission Control & Observability:幫用戶監控硬件的使用情況,任務的執行進展,並提供渠道供客戶查看。並在運行周期内,保證硬件和任務的正常運營,即時解決報錯、停機等問題。

2)CoreWeave 的軟件能力如何?

根據市場内的一些說法, CoreWeave 在編程/軟件方面不具備優勢,而是強在如何更快速、有效的佈置和落地數據中心的工程能力。

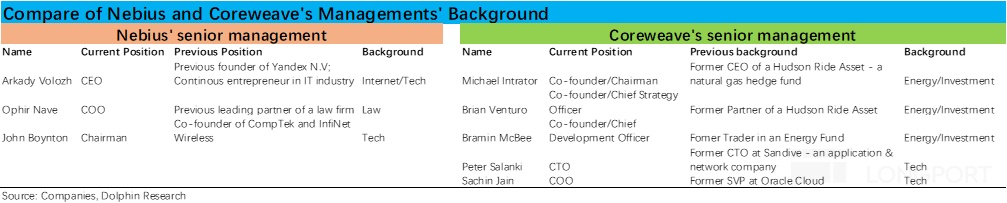

相比之下,據悉公司在新雲領域内主要的競爭對手之一—Nebius 則在軟件/編程能力上更有優勢。作為一個側面的證據,從兩家公司的創始人和核心管理層的不同背景,也能對兩家公司不同的導向窺見一二。

由下表可以看到,Nebius 的 CEO 是俄羅斯最大的互聯網科技公司 Yandex 的創始人。其董事長則是 CompTex(俄羅斯電信和網絡設備龍頭)和 InfiNet(俄羅斯無綫寬帶技術龍頭)兩家公司的共同創始人之一。

而CoreWeave 的三位核心聯合創始人都是來自於能源投資領域,且公司創立之初是從事 Bitcoin 礦場挖礦業務,可以說基本沒有科技或雲計算相關的經驗和背景。

高級管理人之中,只有 CTO 和 COO 這兩個外部的職業經理人有用科技行業背景,其中 COO 原本是 Oracle Cloud 部門的高級副總裁。

從核心管理層的背景來看,CoreWeave 在技術能力上確實不像有多少積累,反而在如何獲取能源供給這個供給卡點上有一定優勢。

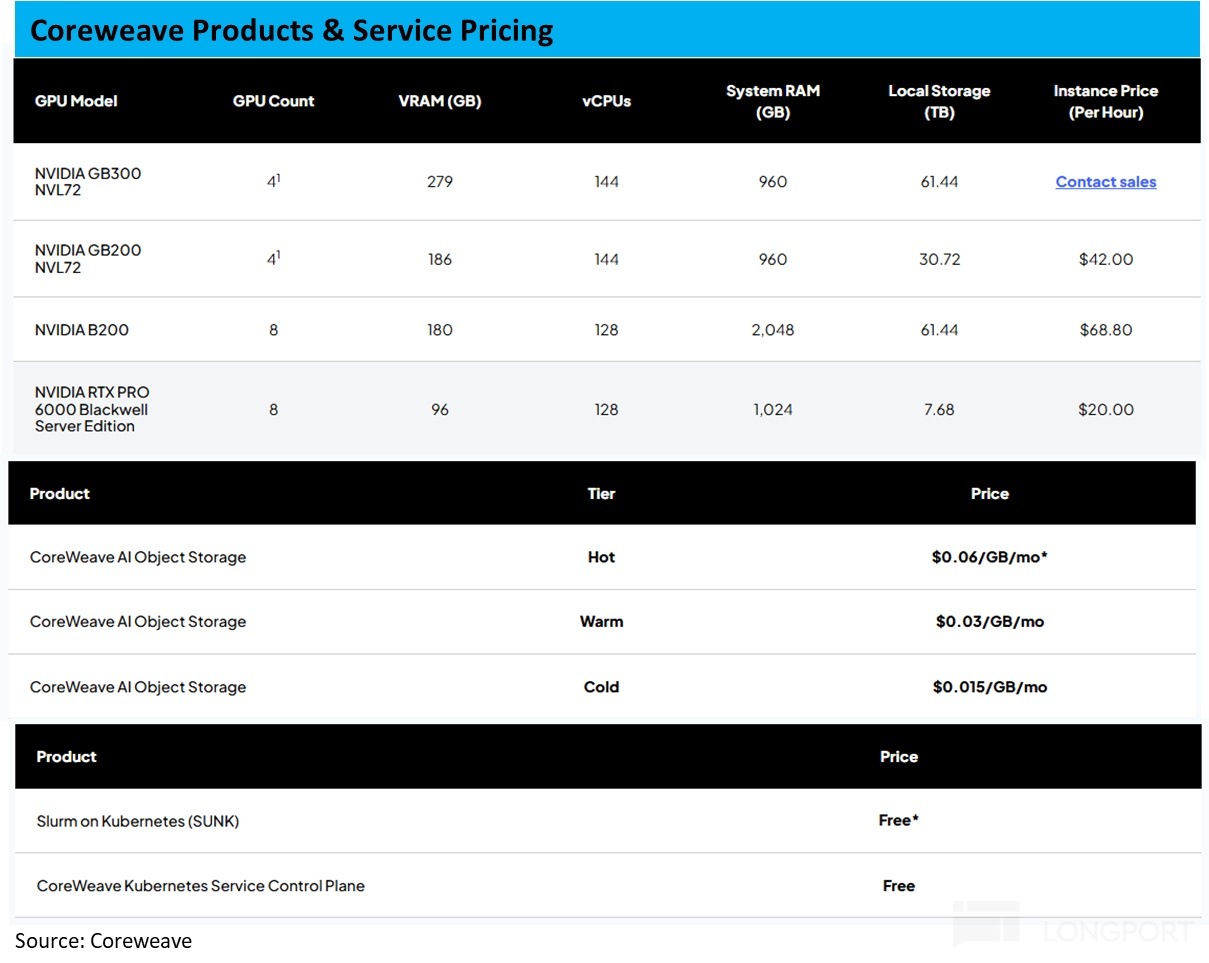

且從現狀上,公司的收費標準也仍基本是基於租用的硬件來定價的,對如前文提及的 Slum 和監控服務等都是最為免費的附加功能提供的。

3)「軟實力」 高低的影響是什麼?

那麼,像 CoreWeave 這類工程能力強但軟件技術相對較弱的情況,對公司的中期和長期發展可能造成什麼影響?

首先從優勢上看,當前 CoreWeave 得以高速發展時代性因素,就是 AI 時代算力的嚴重供不應求和很快的叠代速度。

而CoreWeave 優異高效的工程能力,能夠在 3 個月左右完成對數據中心的裝配到上綫運營(當然前提是相關設備和能源供應等都已到位),是所有雲服務商中最快速的(之一),能很好的適配目前頭部科技公司或 AI 獨角獸對算力需求的快速叠代。

另一個角度,由於 CoreWeave 的主要客戶是微軟、OpenAI、Meta、Google 等頭部科技公司。這些巨頭自身的技術實力很強,也普遍是採用 Bare Metal 類型的服務,以便自己對底層硬件有更好的把控,也確實不太需要 CoreWeave 提供多少軟件層的服務。

但從中長期角度, CoreWeave 要繼續在行業内保持獨特競爭力,或者說要優化客戶和收入結構,減少對大客戶的依賴,那麼就必須增加大量傳統或中小型企業客戶,而這些客戶的技術實力顯然不會很強,此時作為服務商的CoreWeave 就必須要能夠提供比較優異技術/軟件服務。

因此關鍵是,在當前算力供不應求且依賴於少數大客戶的紅利窗口期結束前,公司在先做大業務規模後,能否在相對短板的技術能力上也完成補強。

2.3、CoreWeave 在供給端的議價能力如何?

從上文來看,部分出於 AI 時代的時代性特徵,部分是由於 CoreWeave 自身在客戶結構和技術能力上的 「缺陷」,CoreWeave 在需求整合能力上,屬於走量型,質量一般。那麼供應鏈整合能力上,CoreWeave 的 「實力」 又如何?

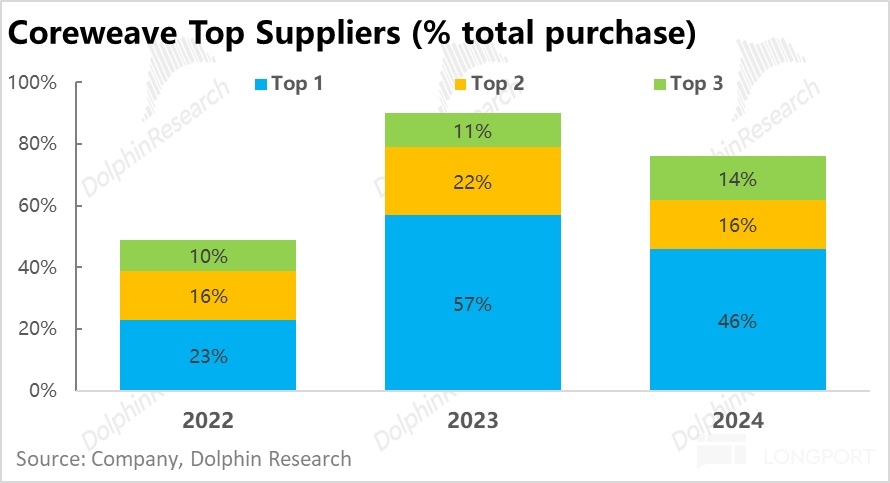

同樣根據公司的披露,其主要供應商也相當的集中。在 23 和 24 年,僅 3 家最大的供應商就佔據了公司總採購額的 8~9 成。結合數據中心投入在不同板塊的大致投入佔比,和相關新聞報道,大致可以做出以下推測:

a. 最大供應商 -- 英偉達:據推測,23~24 年佔據公司總採購額約 5~6 成的最大供應商應當就是英偉達—提供最大單一硬件 GPU 和高性能連接係統/硬件等(英偉達 Spectrum-X 和 Quantum-X)。

b. 第二或第三大供應商--Dell 和 Super Micro:結合公司的披露和相關報道,可以推測另兩大佔總採購額約 1~2 成的供應商,很有可能是兩家服務器供應商 Dell 和 Super Micro。

c. 其他重要供應商:除了以上三家之外,根據相關披露,CoreWeave 在土地、建築、電力供應等基礎設施上,也有兩家有公開披露的供應商—Core Scientific 和 Applied Digital。

其中Core Scientific 是一家從事比特幣礦機和數據中心託管的公司(和 CoreWeave 早年間類似),CoreWeave 原本是向其租賃土建等基礎設施,但在 2025 年以 90 億美元的對價將其全資收購。標誌著 CoreWeave 從輕資産的純租賃,部分轉向了自行經營。

那麼從邏輯上看,CoreWeave 在向上遊供應鏈的議價能力上又是否出色?簡單來說,並不好。首先從三家運營商就佔公司總採購額的 8~9 成,這一點就意味著一旦某家大供應商停止供貨就足以對公司的供應鏈産生巨大沖擊。

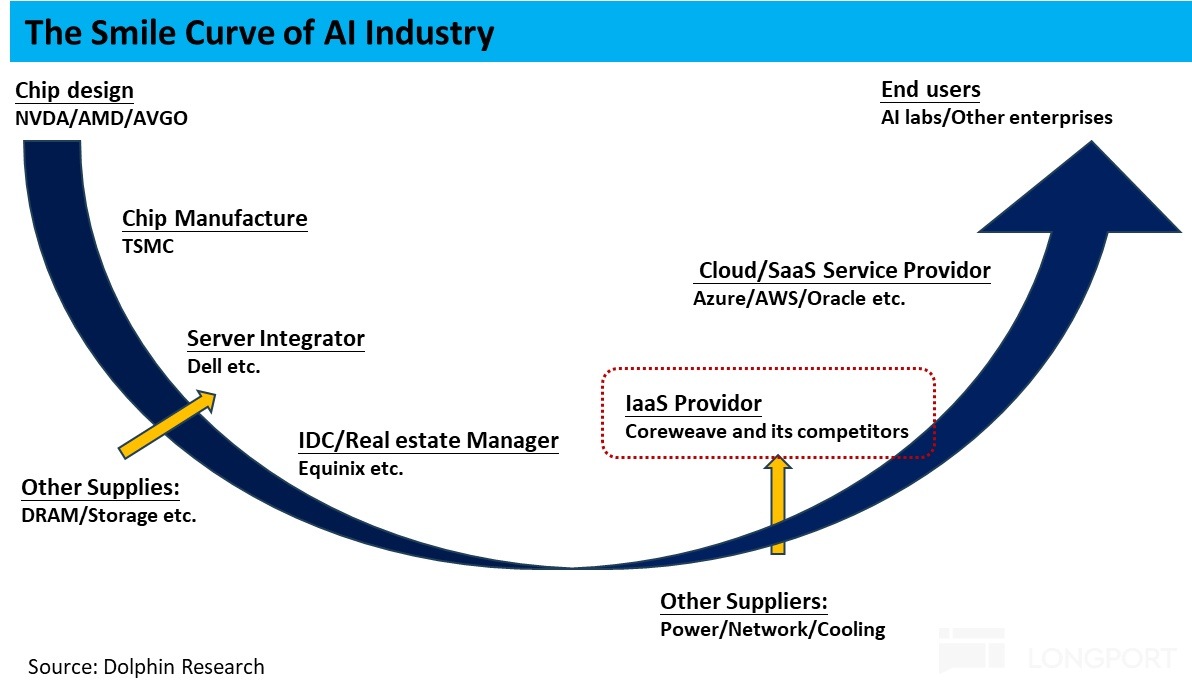

下圖概括性的展示了整個雲服務從上遊到下遊的産業鏈,如著名的 「微笑曲綫」,海豚君認為在算力産業鏈中的兩端 -- 更靠上遊設計和更靠下遊接觸終端用戶的部分是産業鏈中議價能力相對更強的。

而 CoreWeave 目前處於産業鏈中相對中間的 「低價值」 位置,向上需要依賴多層級的供應商,向下目前也主要是作為三大頭部雲廠商的供應商,而不太直接接觸分散的終端客戶。

更具體來看,面對其最大的供應商英偉達,既無自研芯片的科技實力,也沒有巨頭那般資金實力的 CoreWeave 顯然沒有多少議價能力(雖然 CoreWeave 是英偉達的 「親兒子」,但這是單方面的扶持,而非 CoreWeave 的能力)。

而對於第二、第三大供應商--Dell 等服務器供應商,雖然CoreWeave 和 Dell 兩者之間都有不小的依賴,畢竟 CoreWeave 也是是 Dell 在 AI 服務器的重要客戶之一。但仍體現 CoreWeave 相對劣勢的關鍵點是,CoreWeave 是向 Dell 直接採購包括機架、冷卻係統、整機服務器設備,以及一些基礎軟件功能的整體解決方案。

這一定程度上側面表明,CoreWeave 並不像三大雲巨頭,乃至國内阿裡之類擁有自行設計整套服務器設備的能力。而簡單的邏輯是,對供應商依賴越多,就需要向其讓渡更多利潤。

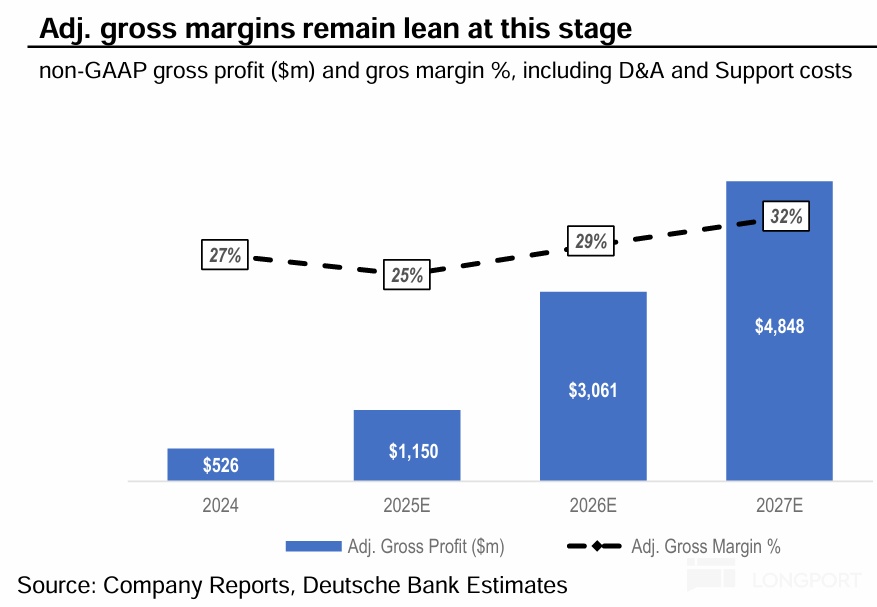

那麼從結果來看,市場共識認為 CoreWeave 的真實毛利率只在 25%~30% 左右,較微軟智慧雲板塊 60% 以上的毛利率明顯偏低。也正是 CoreWeave 在産業鏈中議價能力不強的體現。

2.4、觀點小結 -- 佔産業鏈的價值量有限:

小結以上分析,從雲服務作為算力需求和供給最終整合方的商業模式角度,CoreWeave 看起來並不像一個在 3~5 年後仍能有較強的確定性在巨頭林立的雲服務市場保持獨特的競爭力和一定市場地位的公司。並不太能看到在供需穩定後,CoreWeave 有和三大雲巨頭正面競爭的實力。

其主要問題包括:

a. 客戶結構目前高度集中於少數大公司和少數行業,一旦丟失某大客戶會有嚴重影響(其最大客戶之一微軟就明確表示過長期來看更願意自建數據中心,而非像 CoreWeave 等外部供應商租賃);

b. 目前提供的服務主要是 「偏基礎」 的硬件租賃,附加值有限。即不利於綁定現有客戶不丟失,也不利於後續向更下遊的中小客戶或者向更賺錢的 PaaS 層業務拓展。

c. 同樣過度依賴少數幾個大供應商,定制化能力仍比較弱,當前體量也不足以成為對頭部供應商舉足輕重的大客戶。因此在産業鏈内佔據的價值量有限。

當然中長期的確定性不高,並不能證僞公司中期内有很高的成長性和不低的確定性,在下篇中海豚君會從中短期的視角内,看待是什麼原因幫助公司能在新雲中脫穎而出。

<正文結束>

本文的風險披露與聲明:海豚研究免責聲明及一般披露

内容來源:長橋海豚投研