Palantir 于美东时间 8 月 5 日盘后发布了 2025 年二季度的业绩。

整体来看,Q2 业绩依旧亮眼,虽然指引隐含巅峰临近、放缓在即的迹象,但总体看经营状态健康,尤其是 Q1 出现的一些问题也基本解决。考虑到当下政府对 AI 和国防投入的积极态度,以及仍然较大 TAM 的 ToB 空间,因此未来继续 beat 指引也并非不可能。

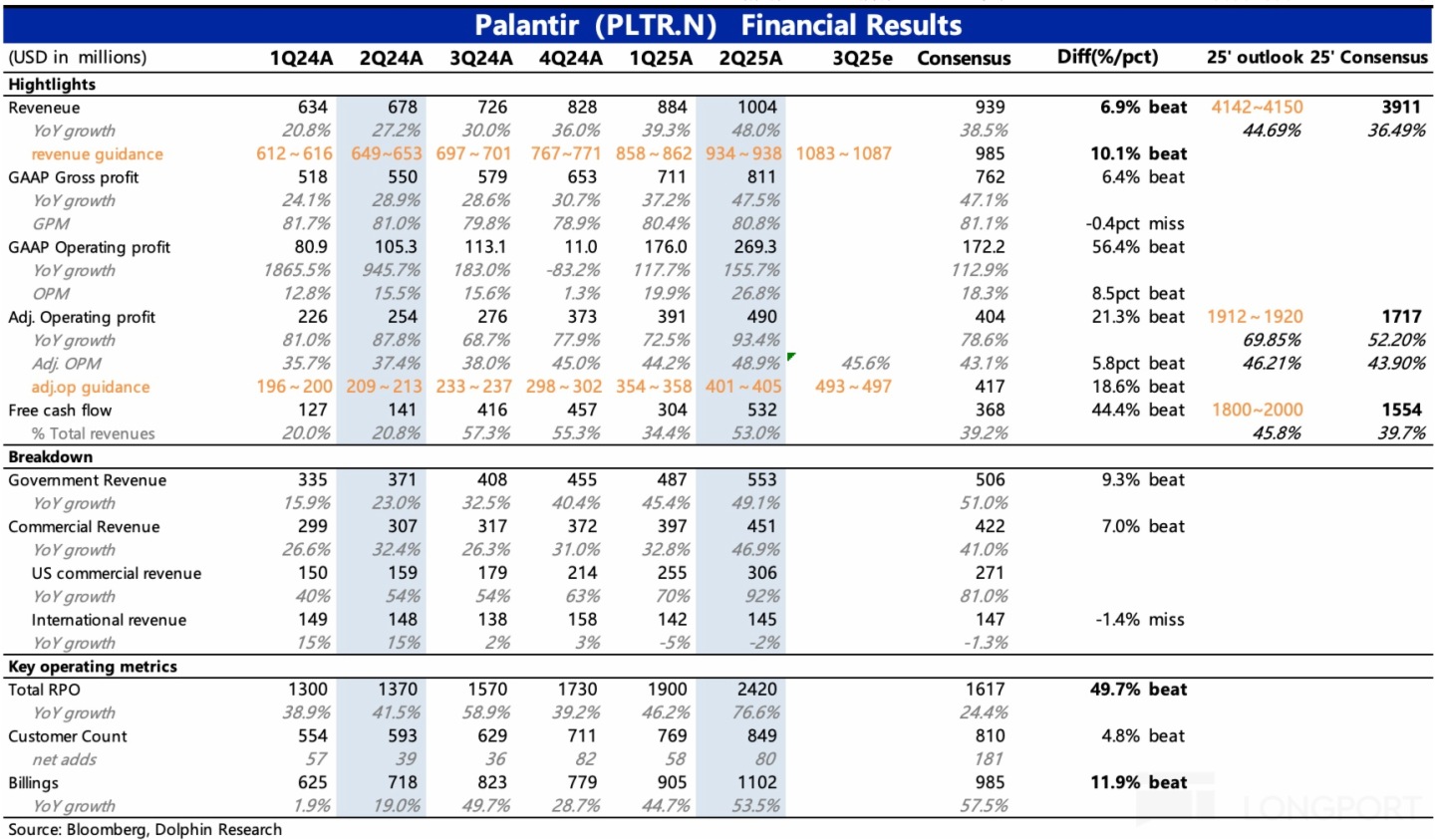

具体来看财报核心信息:

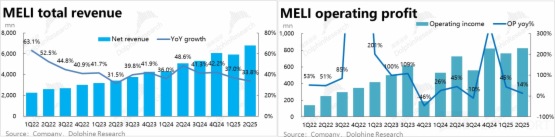

1. 美企需求旺盛:ToB 表现最关键,也是支撑 Palantir 估值的主要因素。二季度商业收入明显加速增长,尤其是美国本地企业的需求,同比暴增 92%。同时,一季度承压的国际企业需求下滑有所收敛,结合新增订单情况,预计后续会很快恢复增长。

2. 政府增长无忧:二季度政府收入同比增长 43%,依旧是高景气。环比看略微减速,不过政府收入并非线性趋势变化,因此短期波动是常态。在当下政府对 AI 态度以及对国防开支的重视度,未来增长基本无忧。

3. 经营指标健康:再来看具备前瞻意义的运营指标情况,基本都是加速增长的健康状态。

(1)中长期视角关注 TCV、RPO、客户数量:二季度 TCV(总合同价值)同比增速突然猛拉高到了 140%,除了美国地区一贯翻倍增长外,主要因为国际地区也因为几笔大金额订单,出现了爆发式增长——北约、英国国防部以及印尼能源企业等带来的主要增量。

RPO 表明上述剩余合同中已经明确锁单(无法取消)的金额,同样加速增长。随着合同履约执行,有望支撑后续收入增长。

客户数的净增量也不俗,本季度新增大头来自于美国企业,但政府部门、国际企业的客户增长也是环比加速的。

(2)短期上市场主要关注 Billings、NDR 变化:二季度 Billings 同比增长 54%,超出预期。整体合同负债(含客户定金)环比净增加近 100 亿,来自老客户的收入净扩张率 128%,环比继续提高,体现老用户付费升级的变化趋势。

4. 指引的增长 “瑕疵” 不是问题:最后再来看指引。Palantir 高估值建立在未来的高成长预期上,因此打破估值极限的一个关键影响因素,除了当期业绩 beat 与否,就是预判增速放缓的信号。

鉴于 Q2 表现,管理层顺势上提指引,但隐含 Q4 增速环比略有放缓,以及盈利改善放缓的信号,这可能是导致市场反应平淡的主要瑕疵。如果未来增速保持 30%,利润率无改善甚至还有压力的情况下,那么当下 60x PS 就更加刺眼了。

但撇开估值的波动,海豚君认为,所谓的瑕疵并不是问题——软件收入的确认存在短期波动,公司的成长性还是得看订单情况,尤其是 “已锁定” 部分。而 Palantir 的订单状况非常良好,转化新客户的同时,老客户还在升级付费,说明 Palantir 的产品竞争力依然领先,核心逻辑并未有削弱。

5. 业绩指标一览

海豚君观点

景气周期内,Palantir 的基本面很难有什么大问题,包括这次指引隐含的所谓放缓信号,在管理层一贯谨慎不激进的指引风格下,其实并不是什么值得忧虑的问题。

无非就是估值高处不胜寒。一季度因为国际收入不及预期,绩后股价崩溃下跌 12%。虽然海豚君认为 Palantir 存在较高的估值溢价,但对 Palantir 当下基本面的景气度是毫不怀疑的,这也是我们当时认为,尽管相对高估,但估值不会因为国际收入 miss 而被击溃。

判断的核心逻辑,就是通过看运营指标,来认定 Palantir 在可触达市场中的产品竞争优势并未发生变化。因此回过来看 Q2 的情况,关于合同额新增/剩余、新客户渗透,以及老客户粘性所对应的指标来看,均是环比进一步改善的健康状态。由此说明,Palantir 所处的仍然是景气度无需担忧的前沿位置。

但落到估值上,当前短期高估的状态,也并非与基本面完全脱离。除了稀缺性(竞争力),海豚君认为,关键还在于对 Palantir 可触达市场 TAM 大小的定义。保守派将 Palantir 的 TAM 圈定在数据和开发者工具,一个大约 1000 亿的市场(Gartner)。那么目前 Palantir 年入 40-50 亿的水平,已经占到了 5% 的市场规模,这对其中更加细分的,一个高客单价、偏定制的数据分析需求而言,市占率已然不低。但乐观派对 Palantir 的 TAM 定义在更广泛的 1 万美金的软件市场。

因此核心就是看 Palantir 的能力圈拓展,尤其是借助 AI 的机遇。至少短期而言,在竞争优势绝对领先下,海豚君倾向于 Palantir 有拓展业务范围的能力,但并非一蹴而就,需要给足耐心。对于 Palantir 的目标客户,也就是依赖流程管理或数据分析的传统企业而言(如医疗、金融等),Palantir 的 AI+ 解决方案,能够提供一个相对完善的功能和配套专业服务,简化部署难度,加速客户的内部业务效率提升。

更详细点评,海豚君持续更新中…….

<此处结束>

内容来源:长桥海豚投研