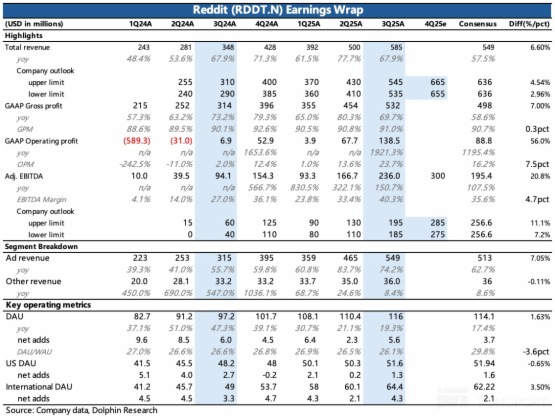

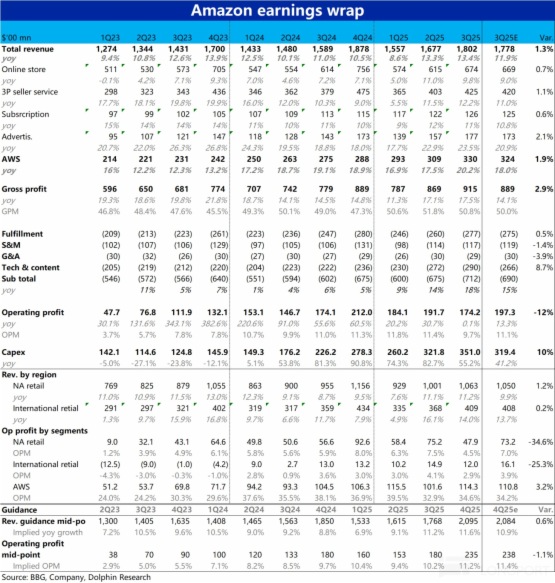

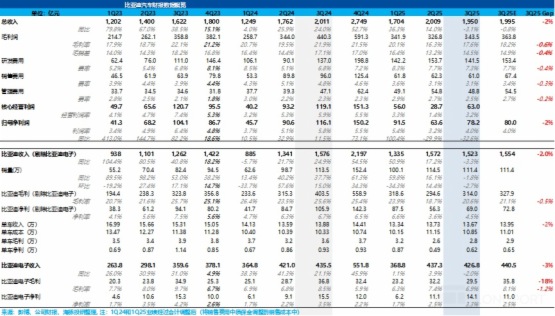

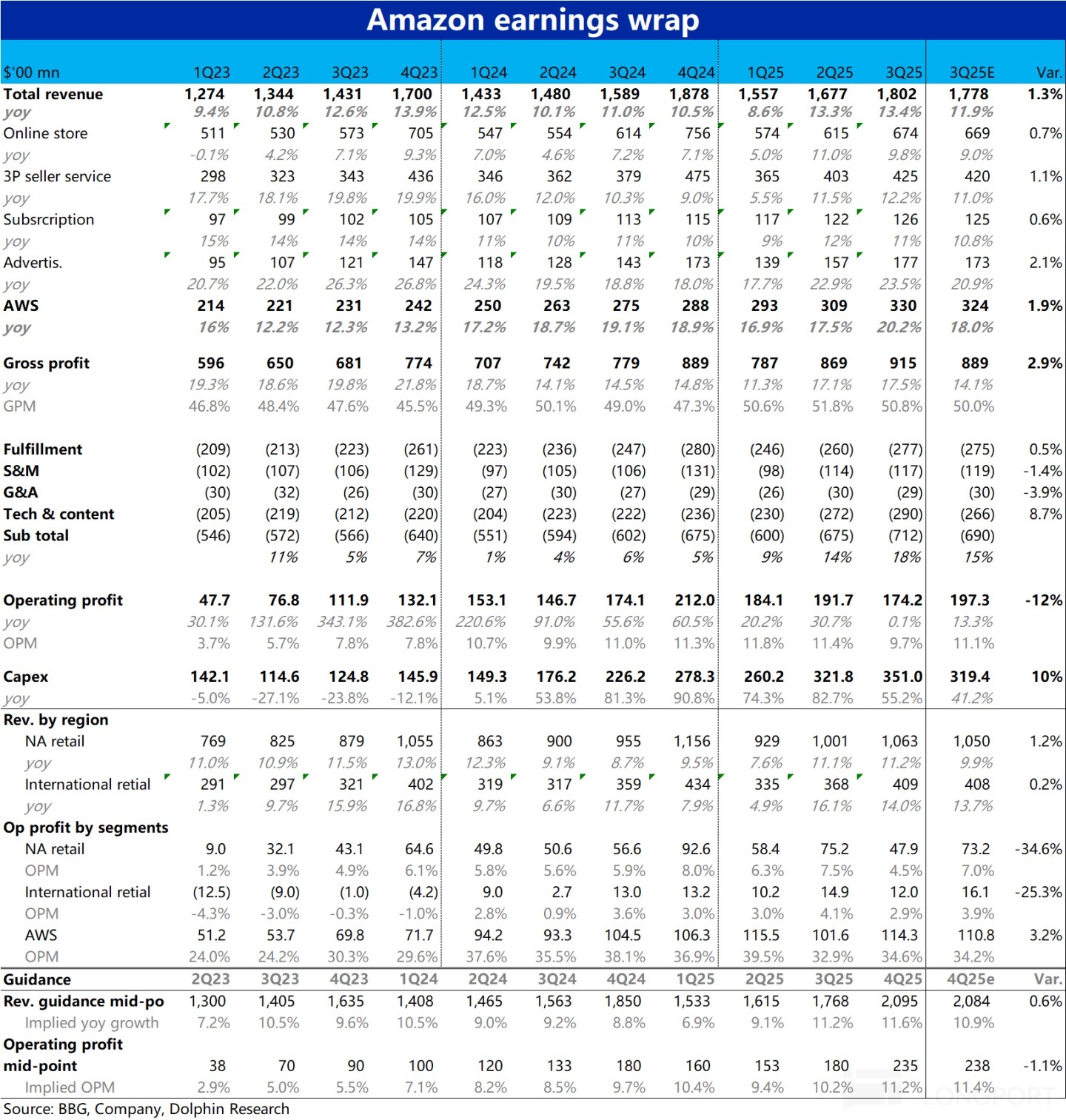

$亞馬遜(AMZN.US) 於北京時間 10 月 31 日早美股盤後,公佈了 2025 年的 3 季度財報。由於當前市場近乎所有目光都集中於雲業務上,而本季 AWS 終於迎來了久等的超預期加速增長,是本季業績最大的亮點和關鍵信號。抛開此項,公司在零售業務的增長與利潤表現上則大體屬於符合預期的平穩表現,具體來看:

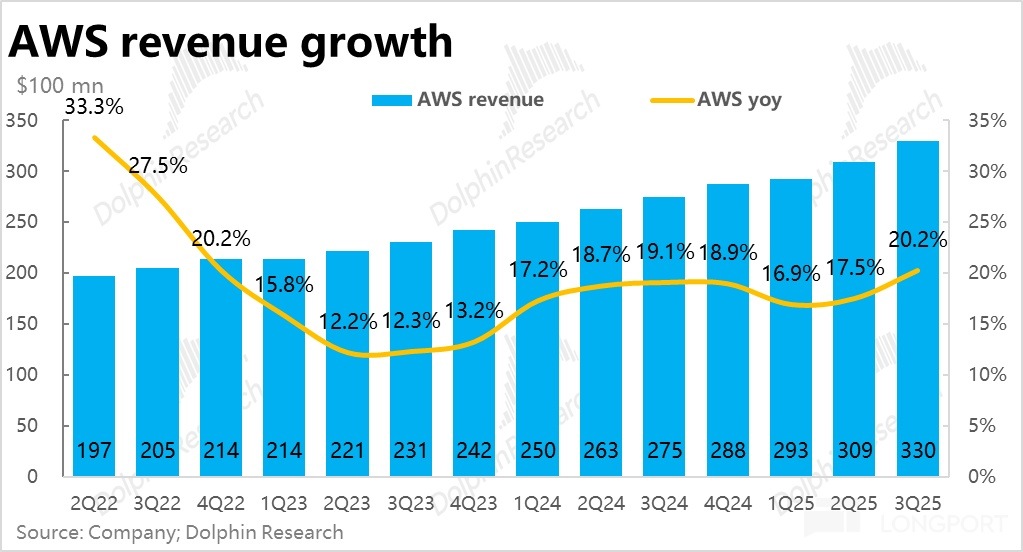

1、久等的 AWS 提速終於到來:目前雲業務的增速幾乎成為了壓倒一切 「決定生死」 的單一指標。而AWS 本季營收同比增長 20.2% 到$309 億,相比上季增速明顯提升 2.7pct。市場久久期待的 AWS 增長再提速終於到來。

雖然業績前已有部分賣方和投資者認為 AWS 本季的增長會有提升,並將預期增速放到了 18%~19%。但這一觀點並非共識,實際表現也比這個預期還要更強,屬於實打實的預期外驚喜。結合業績前的分析,本次超預期應當是歸功於 AWS 算力供應瓶頸終於有所緩解,以及與 Anthropic 合作對算力需求的貢獻。

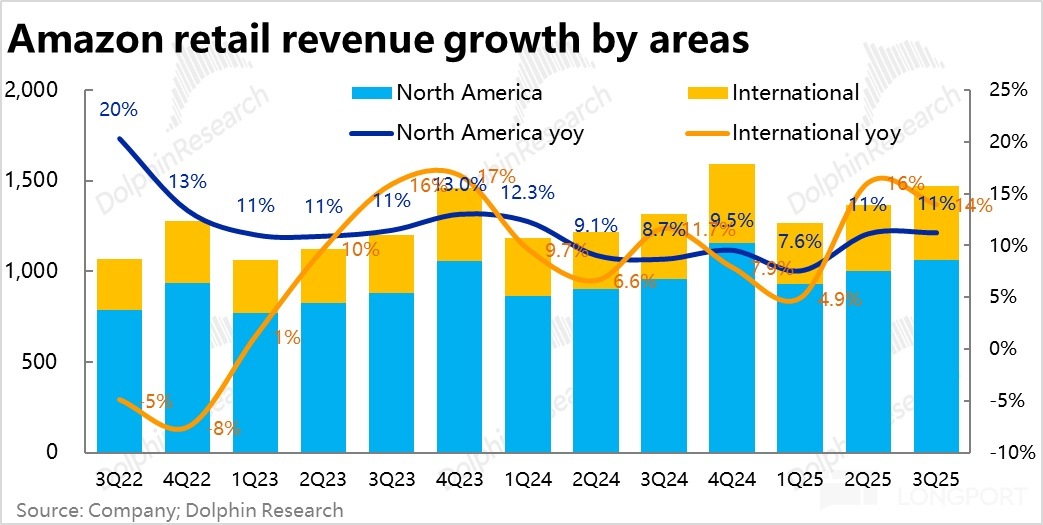

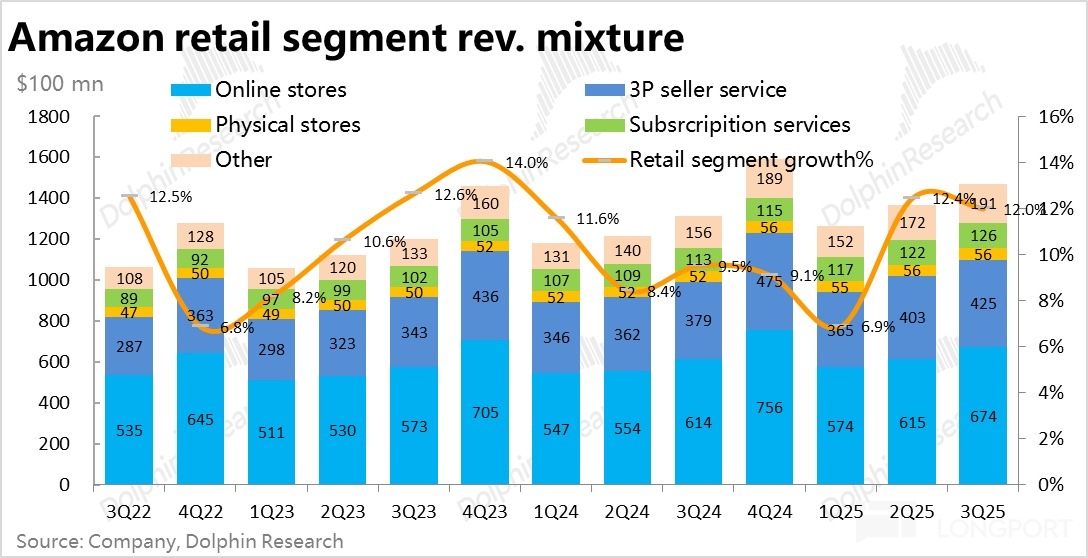

2、零售目前仍然堅韌,利潤遠比擔憂的更好:相比之下泛零售板塊本季增長則相當穩健。合計營收$1472 億,同比增長 12%,較上季度大體一致。

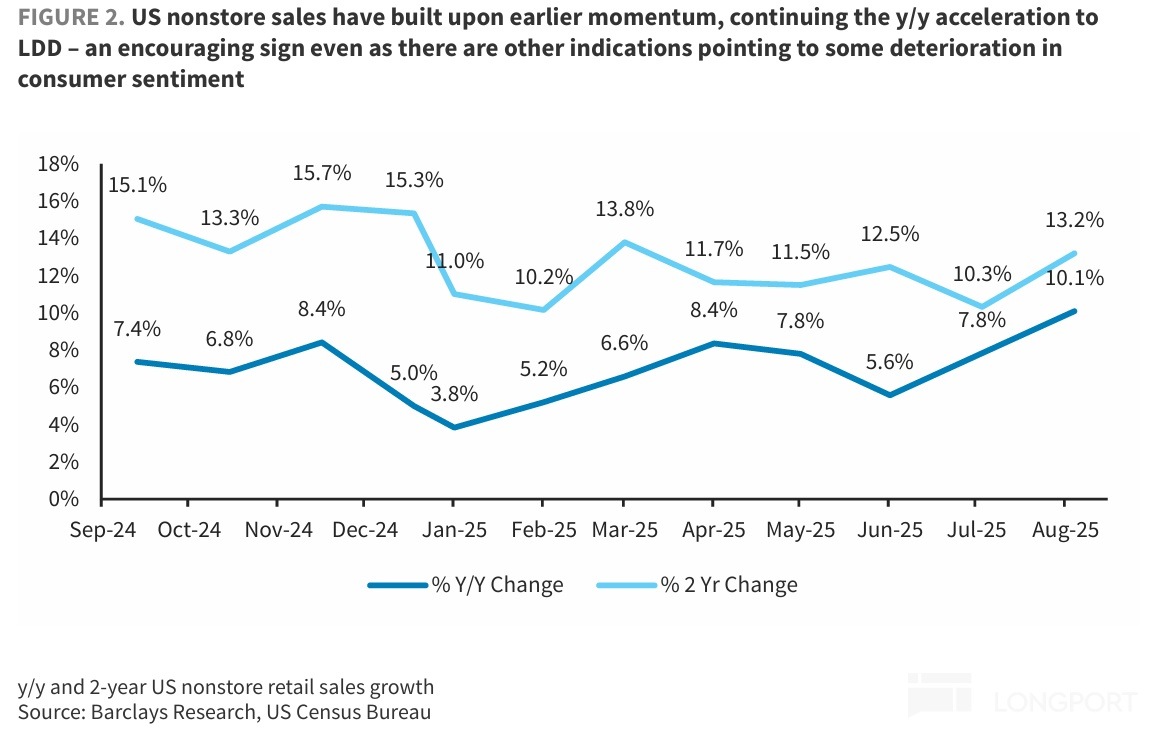

其中北美零售收入增速為 11.2%,比上季略微提速 0.1pct,這與美國統計局公佈 6 月以來可見美國無門店銷售增長在持續改善的趨勢一致。目前北美的綫上消費還是堅韌的。

國際地區零售業務,在剔除匯率影響後,收入增速為 10%,相比上季略降 1pct,雖略有走弱迹象但仍大體平穩。

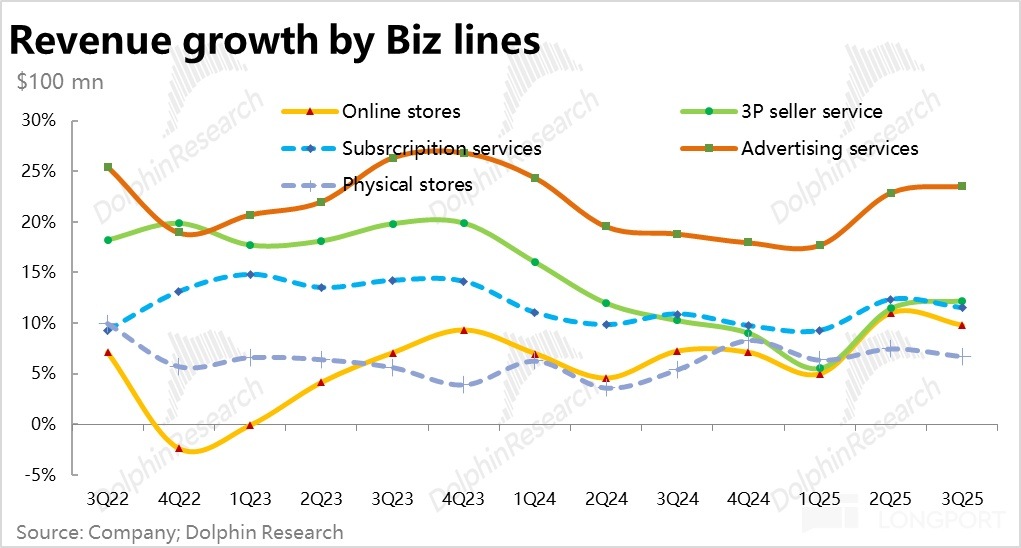

3、廣告業務繼續強勁增長:各細分業務綫中,廣告業務依然是 「最亮眼」 之處。本季廣告增速達 23.5%,在所有業務綫中最高,且連續三個季度加速增長。結合業内分析,除了穩健的電商廣告外,如Prime Video 等亞馬遜其他多媒體内容上的廣告起量是主要拉動力。

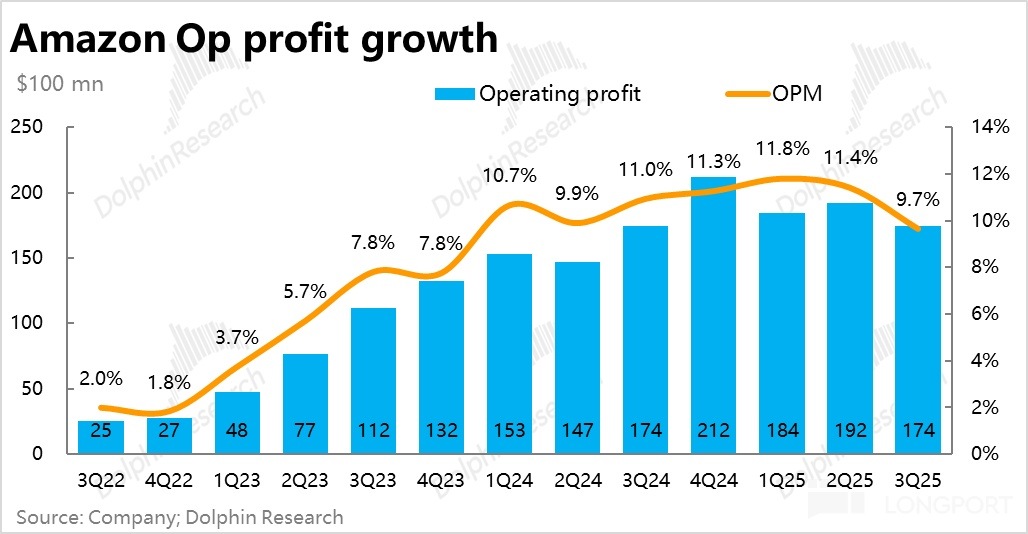

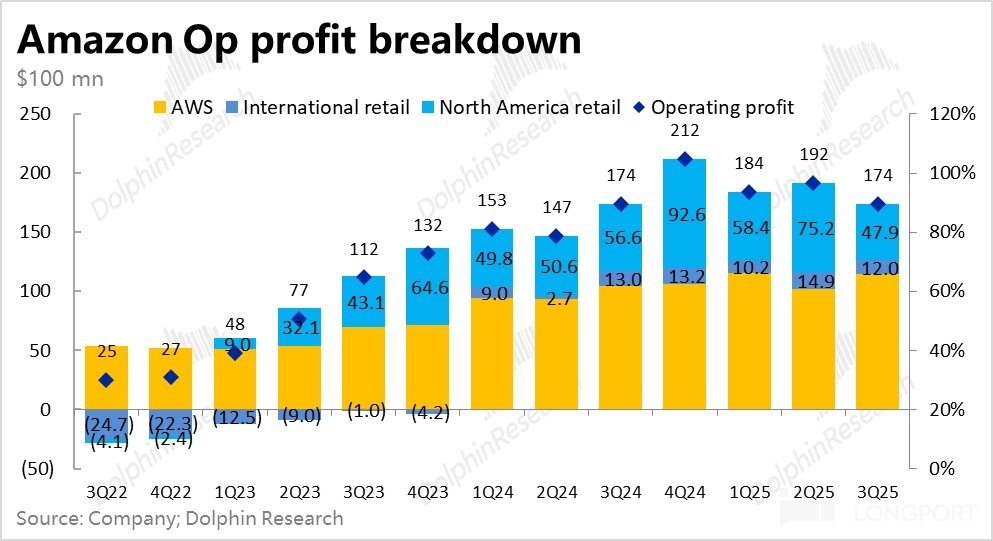

4、剔除一次性影響,實際利潤符合預期:不錯的增長外,本季公佈整體經營利潤為$174 億,看似明顯低於預期。但主要是本季確認了$25 億的法律費用,和報道中裁員可能産生的 18 億補償費用被提前確認。若加回法律費用,則實際經營利潤為 199,同比增長 14%,和市場預期是大體一致的。若再加回計提的裁員費用,則經營利潤就會高出市場預期約 10%。

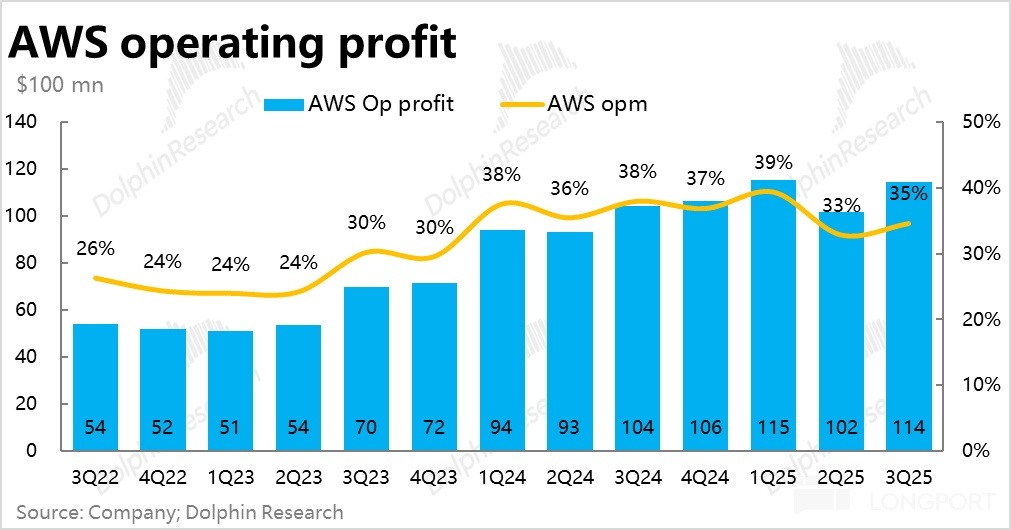

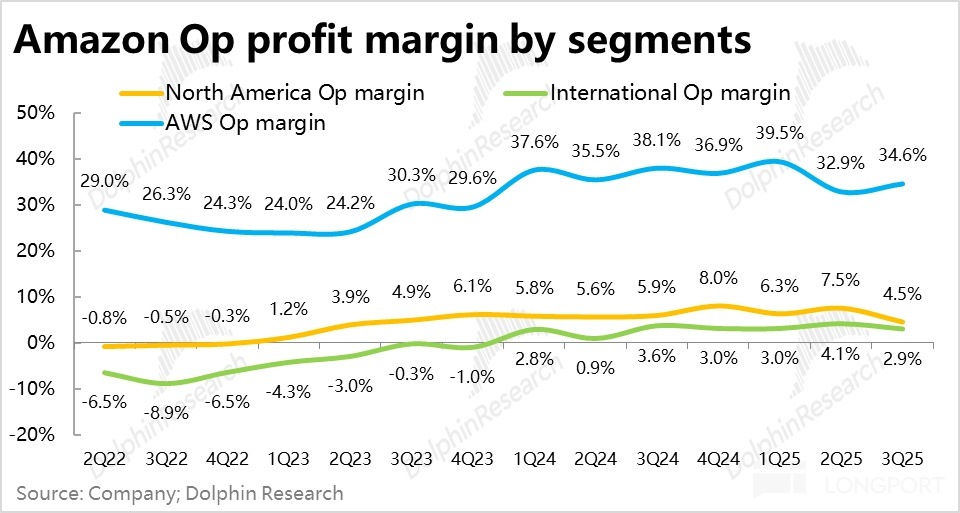

5、分板塊利潤看:本季 AWS 的經營利潤大體符合預期,但趨勢上因 Capex 等投入上升和縮短服務器等折舊年限的影響,利潤率仍是同比下降的。

北美零售板塊的若加回 25 億法律支出,則也與預期大體一致,利潤率同比繼續走高 1pct。北美板塊利潤繼續向好。

但國際零售板塊本季的經營利潤 12 億,大幅跑輸預期,對應經營利潤率 2.9%,同比走低了 0.7pct。雖然其中也有裁員費用計提的影響,但海外的利潤看起來趨勢有些變差。

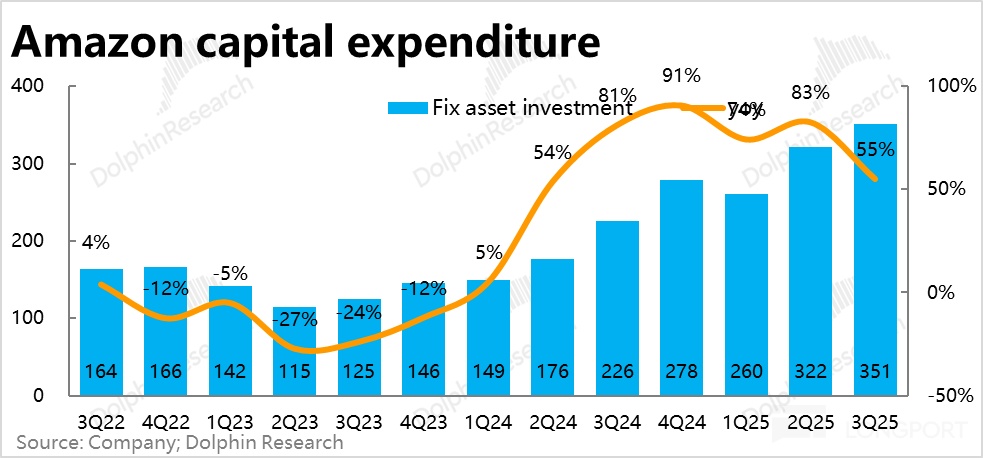

6、本季度亞馬遜的 Capex 也進一步拉高至$351 億,再創歷史新高。除了在雲業務上的投入外,公司因目前也在投入電商物流、即時配送和衛星項目,因此絕對支出額可謂是巨頭中最高的。具體結構則需關注電話會中可能會提及的分配情況。

海豚投研觀點:

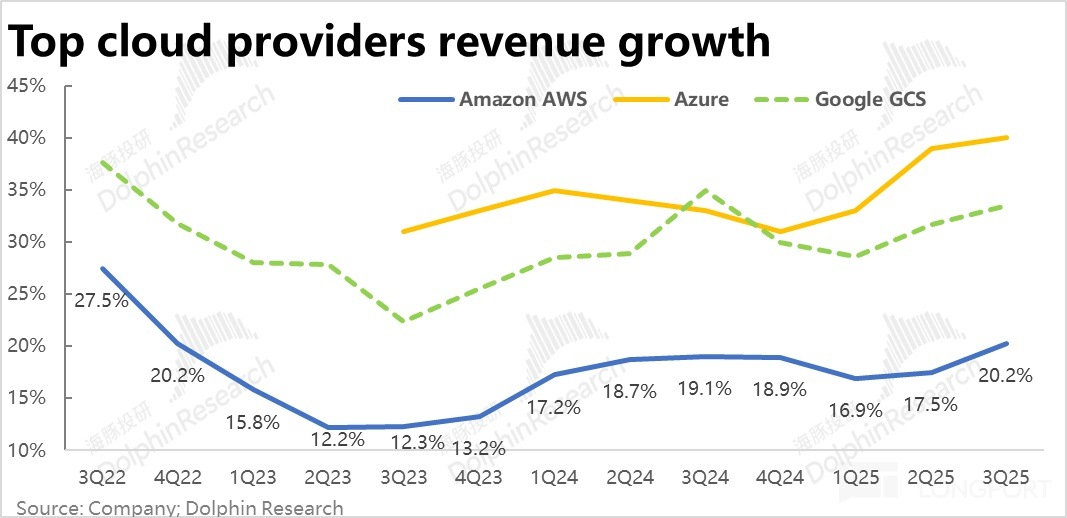

整體來看,對亞馬遜當季的業績最主要的看點,就是原先持續跑輸競爭對手,遲遲沒有呈現增長加速的 AWS,本季總算交付了超預期的提速。2025 年以來,不看業績後的漲幅,亞馬遜近年以來的近乎是原地踏步,相比其他 Mag7 乃至整個美國大盤都是明顯跑輸的。

而亞馬遜原先跑輸的主要原因之一,就是 AI 浪潮以來,在 Azure 和 GCP 增長持續提速的情況下,AWS 明顯掉隊,暗示著AI 時代亞馬遜在雲計算的競爭力出現了弱化的迹象。(當然相比微軟有 OAI 支持,而 Google 自身研發積累最多,亞馬遜在這方面確實是要弱些的)。

因此,盈虧同源,原先公司股價表現差是由於 AWS 不強。那麼本季 AWS 體現出與競爭對手差距縮窄,在算力瓶頸減輕和與 Anthropic 的合作部分補強了其在 AI 方面的競爭力後,海豚認為業績後的大漲也並非 「過於激動」,可以說其中大部分只是在填平今年以來公司落後的漲幅而已。

當然更冷靜來看,除了 AWS 的提速外,亞馬遜本次在零售板塊和利潤表現上,則可以說並沒有特別的亮眼之處,大體是符合預期的堅韌表現。那麼在本次業績後對公司怎麼看?

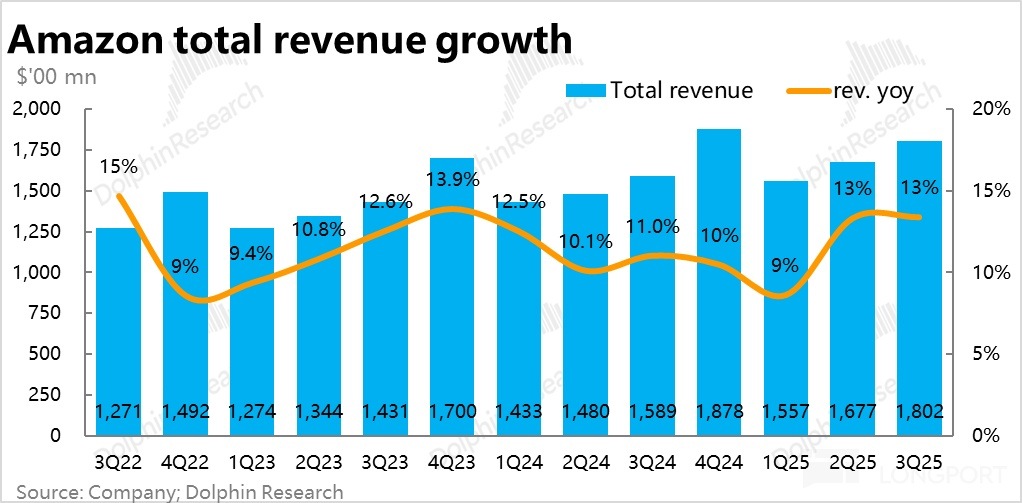

首先結合公司的指引,我們按上限看,指引的收入隱含增速未 13.4% 和本季度一致。換言之,即便下季度 AWS 不再繼續明顯環比加速(對應零售板塊增長的減速),AWS 至少大概率能維持和本季相當的增長。

指引經營利潤上限對應同比增速高達 30%,對應利潤率為 12.2%,同比擴張 0.9pct。即沒了本季的一次性影響後,下季度公司的利潤增長會比本季更強。

因此從公司的指引看,下季度業績的仍是增長穩中向好,同時利潤率繼續釋放的良好趨勢内。

而從公司近期的業務動態上,主要的看點包括:

1)目前與 Anthropic 合作,能給 AWS 貢獻的推理收入以及 API 業務目前對還未充分釋放,而根據某外資行測算,在 Claude 5 模型被充分採用後,有望給 AWS 貢獻約 5pct 的收入貢獻(定量數據僅供參考)。

2) 公司目前在建設的關鍵項目 Project Rainer(一大型數中心,預期總體量可達 2.2 GW),將在 26 年初步上綫。根據某行測算在達到滿載後,有望給 AWS 貢獻年化 140 億的收入。相當與目前 AWS 的收入的 10% 左右。

以上這兩點都是後續 AWS 繼續提速的可能推動力。

3)另外也需要主要的是,公司近期也在即時零售、海外業務(如拉美)地區,以及 Kuiper 衛星,和流媒體上進行投入。公司後續在 Capex 以及費用支出上的壓力不小。因此公司後續的利潤率應當也是會有壓力的(近兩個季度已有迹象),對這方面也要保持一定警惕。需要看公司的提效(例如近期宣佈的可能高達 3w 人的裁員),和投入增長間的平衡點。

估值角度,我們把原先測算的 26 財年淨利潤上調到$900 億(比市場業績前的預期要高)。公司業績後市值大約對應 26 年 26x PE。絕對角度算不上便宜,但橫向對比其他 Mag7 並不算貴。並且 AWS 目前的改善應當只在於初期,利好尚未全部釋放,目前來看應當還是有機會的。但也需注意,亞馬遜目前是更多是相比先發的微軟和谷歌在 AI 上的技術差距開始縮窄,並不一定意味著亞馬遜後續能完全追平。

詳細點評如下:

一、AWS:苦等的加速終於到來,與競對的差距開始收窄?

目前幾乎對所有涉及雲業務的公司而言,其雲業務的增速幾乎成為了壓倒一切、「決定生死」 的單一指標。因而,最重要的AWS 本季營收同比增長 20.2% 到$309 億(恒定匯率下增速類似),相比上季增速明顯提升 2.7pct。市場久久期待的 AWS 增長再提速終於到來。

雖然業績前,已有部分賣方和投資者認為 AWS 本季的增長會有提升,並將預期增速放到了 18%~19% 之間。但這一觀點並非共識,實際表現也比這個預期還要更強,因此是給了市場實打實的預期外驚喜。

橫向對比另兩大雲服務提供商,原先在 Azure 和 GCP 兩個競爭對手的增長近 3~4 個季度以來增長持續提速的情況下,AWS 的增長遲遲卻止步不前,可謂是近期亞馬遜的股價表現顯著跑輸其他所有 Mag7 公司的最核心原因。而本季在兩個競爭對手增速上升斜率有所放緩的同時,AWS 呈現出的加速迹象,預示著 AWS 無論是報表上的增速,還是在業務層面(尤其是 AI 相關)上差距正在收縮。

結合業績前的報告,本次超預期應當是歸功於 AWS 算力供應瓶頸終於有所緩解,以及與 Anthropic 合作對算力需求的貢獻。

利潤上,AWS 本季的經營利潤率同比收縮了 3.4pct,近 2~3 個季度利潤率下滑的幅度越發擴大。體現出年初公司將服務器、GPU 等資産折舊周期縮短 1 年,以及近期不斷拉大的 Capex 和折舊的影響。但也需要注意,本季有提前確認了後續裁員補貼的影響,會使得利潤率惡化的幅度被有所誇大。

本季 AWS 實際經營利潤約$114 億,雖僅同比增長 9%,但還是稍好於預期的。

二、北美電商增長穩健,多媒體廣告推動增長

泛零售板塊,本季合計營收$1472 億,同比增長 12%,較上季度大體一致。分地區看,不受匯率影響的北美零售收入增速為 11.2%,比上季略微提速 0.1pct,大體平穩。

根據美國統計局,6 月以來可見美國無門店銷售增長在持續改善,可見目前北美的綫上消費還是堅韌的,和亞馬遜的數據趨勢一致。

而國際地區零售業務的名義增速為 14%,環比放緩了 2pct。不過剔除匯率影響後,國際地區的收入增速實際為 10%,相比上季略降 1pct,雖略有走弱迹象但仍大體平穩。

按細分業務綫看,各業務綫的增長也都相對平穩,無論是略有提速或減速,環比變化最多 1pct 左右。更具體來看:

自營零售、綫下門店和訂閱服務收入的增速略有放緩,相對的廣告收入和三方商家服務收入的增速是環比略有提升的。尤其值得注意,本季廣告絕對增速達 23.5%,是公司所有業務綫中最高的,連續三個季度走高。根據賣方報告,強勁的廣告增長,除了穩健的電商廣告外,如在 Prime Video 等亞馬遜其他多媒體内容上的廣告起量應當是主要拉動力。

三、剔除異常和解費用與裁員計提後,實際利潤表現符合預期

合計所有業務,在 AWS 超預期提升增長,以及電商板塊也穩健增長的帶動下,亞馬遜本季整體收入 1802 億,同比增長 13.4%,環比略微提速 0.1pct,也跑贏市場預期的 1778 億。

整體經營利潤則為$174 億,咋看之下同比近乎零增長,環比也大幅下降。但實際上,本季確認了與美國貿易監管機構(FTC)和解支付的$25 億法律費用,以及先前新聞報道中裁員預期可能産生的 18 億補償費用在本季被提前確認。

若加回$25 億的法律費用,則經營利潤為 199,同比增長 14%,和市場預期是大體一致的。若再加回計提的裁員費用,則經營利潤就會高出市場預期約 10%。

分板塊看,前文已提到了 AWS 的利潤率雖然再走低,但是大體符合預期的。而零售板塊内北美地區的經營利潤再加回 25 億法律費用支出(不加回裁員費用計提)後約為 73 億,與市場預期大體一致,對應經營利潤率為 6.9%,同比仍是提升 1pct的。屬於符合預期還不錯的表現。

不過,國際零售板塊本季的經營利潤 12 億,低於去年同期的 13 億,也大幅跑輸預期的。對應經營利潤率 2.9%,同比走低了 0.7pct。雖然公司解釋是由於上述預先確認的裁員費用的影響。但北美零售和 AWS 業務即便考量計提裁員影響後,利潤也仍舊是是符合有預期的。對比之下,國際地區的利潤表現還是較差。

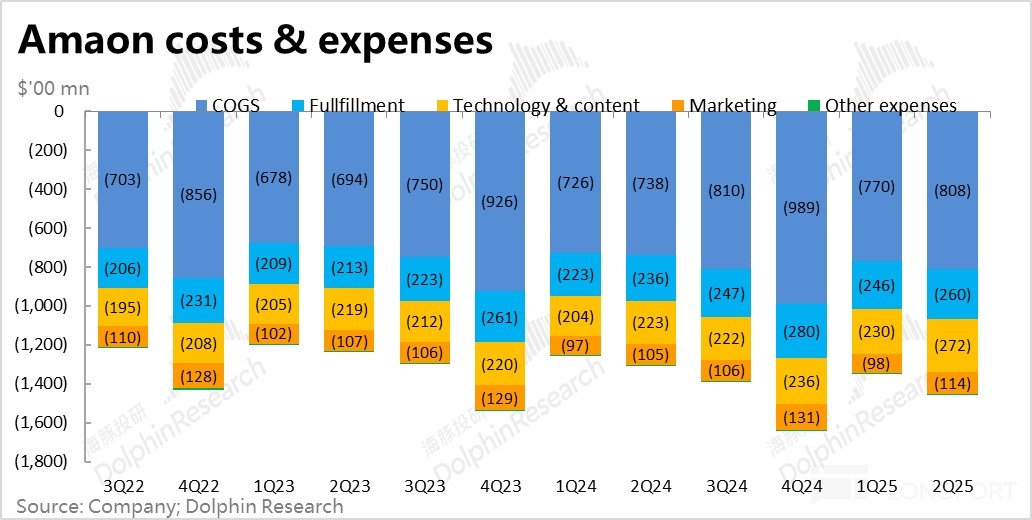

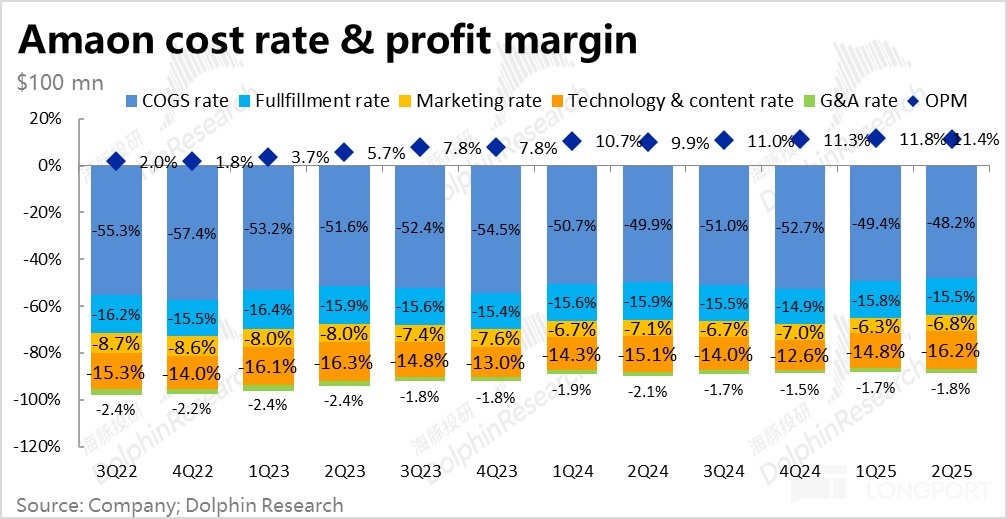

四、毛利率仍在擴張,研發成本大增 30%

從成本和費用的角度看,首先本季公司整體毛利率為 50.8%,同比擴張 1.8pct。可以看到,即便在資本支出不斷拉升,且目前 AI 投入下雲業務的利潤率有所承壓,但在公司整體業務結構變化,和經營效率提升下,公司的毛利率仍在提升周期内,且幅度也未收窄。實際毛利潤額 915 億,同比增長 17.5%,跑贏市場預期的 889 億。

費用角度,由於確認在其他費用内的和解法律費用,會扭曲費用增長情況。我們剔除這部分其他費用的影響後,常規經營費用合計增速也仍達 18%(包含了裁員計提費用),相比原先已持續了約 2 年多經營費用增速不超過 10%,可見公司是再度進入了投入周期。

具體來看,履約、銷售和管理費用支出的同比增長在 6%~12% 之間,仍並不算高。唯獨是研發和内容費用一項,同比增長高達 30%,增速快速拉升。由於 AWS 的員工薪酬、研發成本、部分設備成本,以及流媒體内容的制作成本都記在此費用項目中,可見應當主要還是在雲業務上投入的影響。

五、Capex 繼續拉升,多綫出擊

本季度亞馬遜的 Capex 也進一步拉高至$351 億(這裡是公司現金流量表中披露的口徑,和電話會中口徑有一些誤差,但大體相同),再創歷史新高。除了在雲業務上的投入外,公司因目前也在投入電商物流、即時配送和衛星項目,因此絕對支出額可謂是巨頭中最高的。

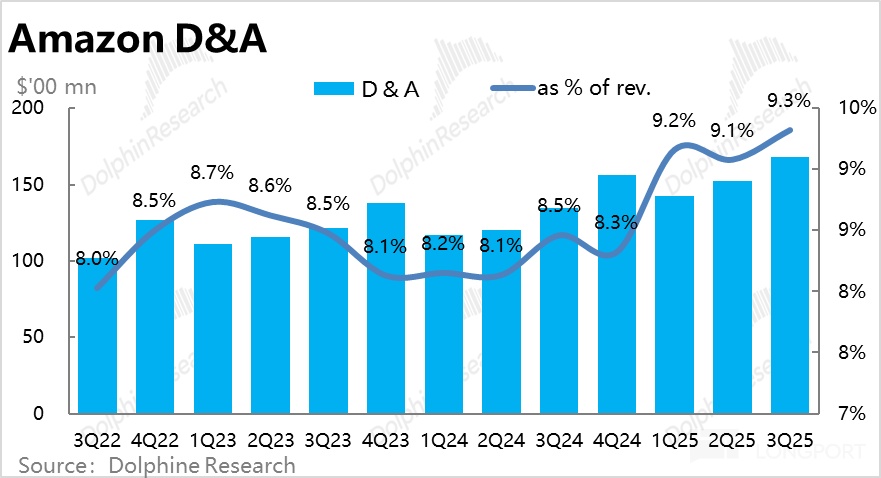

對應的,本季度亞馬遜折舊佔收入的比重在繼續拉高,達到 9.3%,後續隨著 Capex 的進一步增加,折舊的拖累可能更加明顯。

<正文完>

海豚投研過往【Amazon】研究:

財報點評

2025 年 5 月 02 日電話會《亞馬遜(紀要):AI 算力仍有瓶頸》

2025 年 5 月 02 日財報點評《AI 猛投、關稅攪局,亞馬遜重進 「下蹲期」?》

2025 年 2 月 07 日財報點評《亞馬遜:大幹快上猛投雲,利潤釋放期又要沒了?》

2025 年 2 月 07 日電話會《亞馬遜(紀要):GPU 雲快折舊到來、DS 絕對利好!》

2024 年 11 月 01 日財報點評《亞馬遜:利潤又爆了,但天量 Capex 已 「烏雲壓頂」》

2024 年 11 月 01 日電話會《亞馬遜:天量投入下利潤率能否繼續走高?》

2024 年 08 月 04 日財報點評《AI 加速投、用戶更摳門,亞馬遜又要」 歇菜了?》

2024 年 08 月 04 日電話會《亞馬遜:對消費景氣度和 AI 投入節奏的看法》

2024 年 05 月 01 日電話會《亞馬遜:利潤火箭式上升,強業績與高預期的對撞》

2024 年 05 月 01 日財報點評《亞馬遜:利潤會繼續走高,但投入周期也在重啓》

2024 年 02 月 02 日電話會《亞馬遜:零售繼續提效,AI 雲計算空間巨大》

2024 年 02 月 02 日財報點評《「煥然新生」 的亞馬遜,還有多少驚喜》

深度研究

2024 年 12 月 18 日《亞馬遜電商終局猜想:零售的馬甲,廣告的魂?》

本文的風險披露與聲明:海豚投研免責聲明及一般披露

内容來源:長橋海豚投研